Calcul de la couverture maximum de votre contrat

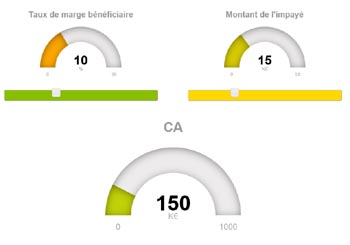

Pour connaître, le montant maximum de couverture sur votre contrat d’assurance-crédit, veuillez renseigner les champs suivants :

– Le délai maximum de crédit inscrit sur vos factures,

– L’encours mensuel en K€,

– Le minimum de prime en K€ inscrit dans les conditions particulières de votre contrat d’assurance crédit,

– La limite de décaissement. Cette limitation est en règle générale fixée à 30.

Pour en savoir plus sur les délais de transmission d’une facture impayée

Comprendre la couverture de votre contrat d’assurance crédit

Il est important de bien comprendre comment fonctionne une police d’assurance crédit pour être certain que votre contrat couvre bien les risques de pertes sur les factures impayées de vos clients.

Pour rappel :

Votre entreprise est susceptible d’être affectée par des risques qui échappent à votre contrôle. Ces menaces sont de nature commerciale et politique. La garantie impayés a été spécialement conçue pour protéger l’entreprise de l’assuré contre les risques qui échappent à son contrôle.

La couverture d’assurance-crédit protège les entreprises contre le non-paiement des dettes commerciales. C’est un outil de gestion des risques qui couvre les règlements résultant de la livraison de biens ou de services. Dans le cadre de cette politique, l’assureur-crédit couvre généralement un portefeuille d’acheteurs et paie un pourcentage convenu d’une facture ou d’une créance qui reste impayée à la suite d’une insolvabilité, d’une faillite ou d’un défaut de paiement prolongé. La police couvre tous les acheteurs les « bons et les mauvais ». En échange d’une prime, qui est basée sur le chiffre d’affaires annuel et le risque de crédit de ses acheteurs, le fabricant de jouets reçoit une protection jusqu’à un pourcentage convenu de toute perte encourue contre les retards de versement ou le défaut de paiement de ses acheteurs.

Elle garantit le règlement des créances et permet aux activités de gérer de manière fiable les risques commerciaux et politiques qui échappent à leur contrôle. Elle garantit l’amélioration de la qualité des résultats, l’augmentation des bénéfices et la réduction des risques d’insolvabilité imprévue des clients. Vous pouvez également offrir un crédit à de nouveaux clients. Cela permet d’améliorer l’accès au financement à des taux compétitifs.

C’est ce qu’elle garantit :

- Le capital est protégé.

- Elle améliore la qualité des résultats de l’entreprise.

- Elle augmente les bénéfices et réduit les risques d’insolvabilité imprévue des clients.

- Les flux de trésorerie sont maintenus.

- Elle permet de proposer des crédits à de nouveaux clients.

- Amélioration du service des prêts et des remboursements. Elle améliore l’accès au financement à des taux compétitifs.

- Les revenus sont garantis

Une police d’assurance-crédit permet aux entreprises de se sentir en sécurité en accordant davantage de crédit à leurs clients actuels ou en recherchant de nouveaux prospects plus importants qui, autrement, auraient semblé trop risqués. La protection qu’elle offre permet à une entreprise d’augmenter ses ventes pour développer son activité auprès de ses clients existants. Les entreprises assurées peuvent vendre à des conditions de délai de crédit allant jusqu’à 120 jours alors qu’elles étaient auparavant restrictives ou ne vendaient que sur la base de garanties. Pour les exportateurs, cela peut constituer un avantage concurrentiel majeur.

S’il est important de savoir ce qu’est l’assurance-crédit, il est tout aussi important de savoir ce qu’elle n’est pas. Elle ne remplace pas une gestion prudente et réfléchie du crédit. Toute politique et tout partenariat d’assurance-crédit doivent reposer sur des pratiques de gestion du crédit saines. Cette garantie propose plus que l’indemnisation et ne remplace pas les bonnes pratiques de gestion et de crédit d’une entreprise, mais complète et améliore plutôt le travail d’un crédit-manager ou un comptable.

Les assureurs-crédit fixent des limitations dans les lignes de crédit et dans les conditions de règlement pour les débiteurs de l’assuré. Le vendeur garanti peut accorder un crédit jusqu’à la limite spécifiée. Si un acquéreur n’est pas en mesure de payer les biens achetées, la compagnie ne paiera pas plus que le montant assuré de la limite de crédit de l’acheteur. La responsabilité maximale de l’assureur (ou limitation assurée) est le montant maximum qu’il paiera pour toutes les pertes pendant la durée du contrat.

Comment est calculée cette limite maximale de couverture pour votre contrat d’assurance crédit ? :

Chaque année, les compagnies réclament un minimum de primes annuel basé sur votre chiffre d’affaires. Ce montant est calculé sur la base de 80% du CA (ce pourcentage est variable suivant les assureurs). Ce minimum est calculé en multipliant le taux par 80% du chiffre d’affaires. Le taux correspond à un pourcentage. Il dépend des conditions de l’entreprise assurée et de la qualité financière de ses acheteurs ainsi que d’autres facteurs.

Pour connaître le montant de la couverture maximum de votre contrat, il suffit de multiplier le montant de la prime payée par un coefficient multiplicateur de la limite de décaissement (entre 30 et 50 suivant les contrats et les assureurs crédit).

Exemple de calcul de couverture :

Soit une entreprise de fabrication de machines-outils qui payent chaque année une prime de 10 000 €. Dans son contrat, la limite est fixée à 30.

La limite maximum des indemnités susceptibles d’être versées par son assureur crédit sera de 300 000 €.

Questions fréquentes sur l’assurance-crédit

Qu’est-ce que l’assurance-crédit ?

L’assurance-crédit est une protection financière qui couvre les entreprises contre le risque de non-paiement des créances commerciales par leurs clients, qu’il s’agisse de clients domestiques ou internationaux. Elle permet de sécuriser les flux de trésorerie et d’améliorer la gestion des risques.

Comment fonctionne l’assurance-crédit ?

L’assurance-crédit fonctionne en couvrant un pourcentage des créances impayées, généralement entre 75% et 95%, en cas de défaillance financière des clients. L’entreprise paie une prime basée sur son chiffre d’affaires et la qualité de ses clients, et en échange, l’assureur couvre les pertes dans les limites établies par le contrat.

Quels types de risques sont couverts par l’assurance-crédit ?

Les principaux risques couverts sont :

- Les risques commerciaux, tels que l’insolvabilité des clients ou le retard de paiement prolongé.

- Les risques politiques, comme les conflits, les changements de gouvernement, les expropriations, ou les restrictions de transfert de devises, qui peuvent affecter les transactions internationales.

Quelles sont les exclusions courantes dans un contrat d’assurance-crédit ?

Les exclusions peuvent inclure :

- Les litiges commerciaux non résolus.

- Les créances déjà en retard avant la souscription du contrat.

- Les ventes à des entreprises liées (filiales, partenaires, etc.).

- Les transactions non documentées ou non vérifiables.

Comment choisir le bon assureur-crédit ?

Pour choisir le bon assureur-crédit, il est important de considérer :

- La solidité financière de l’assureur.

- La réputation et les avis des clients.

- La flexibilité et la personnalisation des polices.

- Les services additionnels offerts, comme l’évaluation des clients et la gestion des créances.

Quelle est la différence entre l’assurance-crédit et la garantie de paiement ?

L’assurance-crédit couvre les pertes financières dues à des créances impayées, alors que la garantie de paiement est un engagement d’un tiers (souvent une banque) à payer une certaine somme si le débiteur ne le fait pas. L’assurance-crédit est plus large et inclut la gestion des risques et le recouvrement.

Comment déclarer un sinistre à l’assureur-crédit ?

Pour déclarer un sinistre :

- Rassembler tous les documents nécessaires (factures, preuves de livraison, communications avec le client).

- Remplir le formulaire de déclaration de sinistre fourni par l’assureur.

- Soumettre la déclaration dans les délais prévus par le contrat.

- Collaborer avec l’assureur pendant le processus de vérification et de recouvrement.

Quels sont les coûts associés à l’assurance-crédit ?

Les coûts comprennent :

- La prime annuelle, calculée en pourcentage du chiffre d’affaires assuré.

- Les frais administratifs éventuels.

- Les franchises ou participations aux pertes, selon le contrat.

L’assurance-crédit est-elle adaptée à toutes les entreprises ?

L’assurance-crédit est particulièrement bénéfique pour les entreprises ayant un volume important de transactions à crédit et/ou des clients répartis sur plusieurs marchés. Cependant, elle peut ne pas être nécessaire pour les entreprises qui travaillent uniquement en prépaiement ou qui ont une base de clients très stable et solvable.

Quels sont les avantages de l’assurance-crédit pour les PME ?

Pour les PME, l’assurance-crédit offre plusieurs avantages :

- Sécurisation des flux de trésorerie.

- Possibilité de se concentrer sur la croissance plutôt que sur la gestion des créances.

- Amélioration de la capacité à obtenir des financements bancaires grâce à la couverture des créances.

- Accès à des informations sur la solvabilité des clients potentiels.

Comment l’assurance-crédit influence-t-elle les relations avec les clients ?

L’assurance-crédit peut améliorer les relations avec les clients en permettant d’offrir des conditions de paiement plus souples et compétitives. Cependant, elle nécessite aussi une évaluation continue de la solvabilité des clients, ce qui peut influencer les décisions de crédit.

Quels sont les principaux acteurs du marché de l’assurance-crédit ?

Les principaux acteurs incluent des compagnies d’assurance spécialisées comme Allianz Trade, Coface, Atradius, et d’autres assureurs nationaux et internationaux. Il est important de comparer leurs offres et services pour choisir le meilleur partenaire.