Les compagnies d’assurance crédit

Trois grands assureurs crédit se partagent actuellement plus de 80% du marché mondial. Ces intervenants sont surtout localisés principalement sur l’Europe de l’Ouest.

Allianz trade (Euler Hermes) est la plus grande compagnie mondiale d’assurance pour le crédit client inter-entreprise. Parmi les autres grands fournisseurs figurent : Atradius et Coface.

- ALLIANZ TRADE (EULER HERMES), n°1 mondial des garanties contre créances impayées avec 36,4 % de parts de marché (présence dans 55 pays, CA 2015 : 2.2638 millions d’euros).

- ATRADIUS, n°2 mondial avec 24 % de parts d’activité (présence dans 54 pays, CA 2018 : 1.9 milliard d’euros, Taux de sinistralité de 43,7%, Résultat net de 202,7 millions €, Fonds Propres de 2 145 M€).

- COFACE n°3 avec 19,6 % de parts de marché (présence dans 65 pays, CA 2015 : 1.490 millions d’euros).

D’autres acteurs pour sécuriser les créances commerciales interviennent aussi sur ce segment :

- AIG Leader en produits d’excédent de pertes (Excess of Loss).

- Axa Assurcredit n°4 du marché Français, filiale d’AXA.

- Cartan Trade, nouvel acteur assurtech spécialisé dans la couverture du risque de factures impayées.

- CESCE, n°6 en France et 4ème Mondial de l’assurance crédit.

- Credendo Group n°4 au niveau Européen, anciennement Ducroire.

- Groupama Assurance-Crédit, spécialisé sur le secteur de l’agro-alimentaire.

Le marché de l’assurance crédit

Le marché de l’assurance-crédit est estimé à plus de 6 Milliards d’euros et couvre plus de 300 milliards d’euros de créances commerciales en France.

En 2010, 20 000 sociétés ont souscrit un contrat d’assurance-crédit. Ces contrats prennent en charge entre 20 à 25 % du prêt inter-entreprises en France, dont l’encours est estimé à 650 milliards d’euros. L’encours couvert par les assureurs en France est de l’ordre de 130 à 160 milliards d’euros.

Pour rappel : une police d’assurance crédit couvre le risque de paiement résultant de la livraison de biens ou de services. La compagnie couvre habituellement un portefeuille d’acheteurs et paye un pourcentage convenu d’une facture ou de créances qui demeurent impayées en raison d’un défaut de paiement prolongé, d’une insolvabilité ou d’une faillite. Le contrat peut être également étendu pour couvrir des pertes résultant de risques politiques tels que l’inconvertibilité des devises, les guerres et les troubles civils, la confiscation, l’expropriation et la nationalisation. Le taux de prime d’assurance est généralement faible et reflète le risque de crédit moyen du portefeuille assuré des acheteurs. Une prime supplémentaire est payable si la couverture est élargie pour inclure les risques politiques.

Les résultats financiers des principaux assureurs crédit

Leurs rentabilités ont été fortement impactées pendant la crise financière, car le nombre de défaillances des entreprises était important. Depuis, la profitabilité de ces grands groupes s’est nettement améliorée.

Le ratio S/P (sinistre sur prime) permet d’analyser la rentabilité des assureurs. Au-delà de 70%, on estime que l’exploitation est déficitaire.

RATIO SINISTRE / PRIMES

En termes simples, ce est une mesure de calcul qui permet de comprendre le nombre de sinistres payés par rapport au nombre de primes payées par les assurés. Ce ratio permet d’évaluer l’engagement de l’assureur à régler les sinistres. Un ratio plus élevé aide à comprendre l’efficacité de l’assureur en matière de règlement des sinistres et rassure l’entreprise sur les chances d’être couvert par rapport aux risques de factures impayées. Il est calculé en divisant le nombre total de sinistres payés par le nombre total de primes reçus par la compagnie d’assurance.

- Allianz trade (Euler)a un ratio S/P de 53% (97% en 2008)

- Coface : 53% (73% en 2008)

- Atradius : 43% (78% en 2008)

RÉSULTAT NET

Les assureurs-crédit assurent les soldes des créances commerciales de leurs clients. Le nombre d’insolvabilités, et donc le montant des sinistres déclarés par les assureurs-crédit, a augmenté de manière significative au cours du premier semestre 2020, mais a ensuite diminué, notamment grâce au soutien que les gouvernements du monde entier ont offert aux entreprises. Les compagnies ont déclaré des ratios combinés inférieurs à 95 % pour les neuf premiers mois de 2020. Les ratios de solvabilité sont également restés solides et peu impactés par la crise.

- Allianz trade (Euler Hermes) réalise un résultat net de 303 M€.

- Coface : 127 M€.

- Atradius : 202 M€.

FOND PROPRES

Depuis la crise, les compagnies d’assurance-crédit ont amélioré leurs fonds propres pour mieux porter les risques.

- Allianz trade (Euler Hermes) : 2 715 M€.

- Coface : 1 767 M€.

- Atradius : 2 145 M€.

TOTAL DES CRÉANCES GARANTIES

Bien que les incertitudes économiques restent élevées et qu’un pic de sinistres se produira probablement lorsque les gouvernements réduiront leur soutien à l’économie, les assureurs-crédit ont pris un certain nombre de mesures qui ont amélioré leur résistance aux chocs.

Ils ont rééquilibré leur portefeuille pour maintenir la qualité moyenne de leurs expositions. Ils ont notamment ciblé leurs actions sur les secteurs les plus touchés par la crise. Dans le même temps, ils augmentent les prix pour mieux refléter le niveau actuel des risques.

- Allianz trade (Euler Hermes) : 890 Milliards d’euros

- Coface : 475 Md€

- Atradius : 563 Md€

Avec l’arrivée des nouvelles technologies, la plupart des acteurs du secteur s’orientent vers la digitalisation de leur processus pour accélérer les prises de décision et optimiser leurs coûts. Par ailleurs, les compagnies multiplient les partenariats avec les nouvelles plateformes Insurtechs et Fintechs pour lancer de nouveaux produits exploitant les nouvelles technologies liées à l’IA (l’Intelligence Artificielle), au Big Data et au Blockchain. Ces nouvelles start-up proposent des offres sans papier, sans frais de dossier, ni abonnement.

Retrouvez le comparatif des solutions d’assurance crédit afin de déterminer la solution pour protéger votre poste clients la plus adaptée à votre société.

Le marché des assureurs crédit

Le marché de l’assurance-crédit pour les entreprises connaît une expansion rapide depuis plusieurs années. Les principaux acteurs sur la place sont les grandes sociétés internationales qui ouvrent des filiales, comme Allianz trade (Euler Hermes), ONDD, Coface et Atradius. Ils apportent la garantie contre les factures impayées et la technologie de vente du commerce occidental sur les zones internationales.

La plus forte pénétration de l’assurance impayée se situe dans l’électronique grand public et l’industrie pharmaceutique, où plus de 90% des ventes sont couvertes. Le crédit commercial gagne également en popularité dans les autres secteurs de l’industrie comme les matériaux de finition, les aliments et les boissons, les détergents et les pneus.

Nous n’avons pas constaté de baisse significative de la réputation du marché des garanties impayées résultant de la crise financière 2007-2008. Même si de nombreuses limites ont été annulées rapidement, un montant important de pertes a été remboursé. Les compagnies ont été durement touchées en 2008, ce qui les a forcés à être plus agressifs dans leurs ventes, tout en améliorant le contrôle sur la performance financière des acheteurs et les limites de crédit accordées jusqu’à présent.

Le marché est maintenant entièrement rétabli et les niveaux de prix sont à peu près les mêmes qu’en 2007 ou un peu moins élevés. Le niveau moyen de franchise est de 10 % pour chaque perte comparativement à 15 % en 2007. En 2019, les assureurs de factures impayées sont devenus plus souples en ce qui concerne le libellé des polices, mais sont stricts en ce qui concerne les frais de dépôt et les modalités de paiement des primes. Davantage d’informations et de transparence sont requises en ce qui concerne les relations avec les débiteurs, les structures de groupe des débiteurs et la propriété.

À ce titre, les compagnies ont pris des engagements et ont signé une convention avec le Ministère de l’Économie et des Finances. Dans cette démarche, il est maintenant possible d’accéder gratuitement à votre notation et de connaître la position des arbitres sur votre société au niveau financier.

Les assureurs-crédit veulent connaître toute information qui influence directement ou indirectement l’évaluation du risque. Les arbitres échangent régulièrement avec les entreprises, les acheteurs et les partenaires pour optimiser leurs limites de crédit. Les départements risques de ces groupes s’engagent à rendre des décisions claires et motivées. Ils accompagnent les sociétés au quotidien afin qu’elles puissent permettre de saisir de nouvelles opportunités commerciales en toute sérénité.

Les débiteurs liés au gouvernement sont toujours hors de la couverture et ne sont pas les bienvenus à moins qu’ils ne soient une petite partie d’un grand portefeuille de crédit. Les ventes de biens et services sont exposées à un nombre important de risques, dont beaucoup ne sont pas sous le contrôle du fournisseur. Le plus élevé de ces risques et qui peuvent avoir un impact catastrophique sur la viabilité d’un fournisseur, est le défaut d’un acheteur de payer pour les marchandises ou des services qu’il a achetés.

Dans le contexte économique mondial actuel, la reconnaissance et la gestion des risques futurs sont devenues une priorité pour les entreprises. Les pertes attribuables au non-paiement d’une dette commerciale ou d’une faillite se produisent régulièrement.

Les taux de défaut varient selon l’industrie et le pays d’une année à l’autre et aucune industrie ou entreprise n’est à l’abri du risque de crédit commercial. Dans une situation locale ou nationale, ainsi que dans une transaction transfrontalière ou d’exportation, le risque augmente lorsque les lois, les douanes, les communications et la réputation du client ne sont pas bien comprises par le fournisseur. Outre le risque accru de non-paiement, le commerce international pose le problème du délai entre l’expédition du produit et sa disponibilité pour la vente.

Le compte à recevoir est comme un prêt et représente le capital investi et souvent emprunté par le fournisseur. L’assurance impayée permet ainsi aux fournisseurs d’augmenter leur chiffre d’affaires global, de réduire les pertes liées au risque de crédit et d’améliorer la rentabilité de leur entreprise.

Au niveau macroéconomique, la protection contre le risque d’impayés clients aide à faciliter les flux commerciaux internationaux et contribue à la croissance économique mondiale, permettant à des transactions de se produire qui aurait été autrement trop risqué. Elle améliore également la stabilité économique en partageant les risques de pertes commerciales avec le commerce les établissements financiers spécialisés, qui sont mieux outillés pour les absorber.

En l’absence de protection de vos créances et afin d’éviter les risques liés aux pertes, les fournisseurs n’auraient pas d’autre choix que de compter sur un paiement anticipé intégral de biens et services par les acheteurs ou de demander une tierce partie de prendre le crédit.

La valeur essentielle de l’assurance impayé est qu’elle fournit non seulement la tranquillité d’esprit au fournisseur, qui peut être assurée que leur commerce est protégé, mais aussi des informations précieuses sur le marché, la viabilité sociale des clients du fournisseur et dans le cas des pays étrangers surtout le risque commercial propre à ces pays.

En plus de fournir une police assurantielle qui correspond aux habitudes des clients, les assureurs-crédit établiront le niveau de couverture qui peut raisonnablement être fourni au fournisseur pour commercer avec chaque acheteur individuel, en analysant la situation financière de l’acheteur, la rentabilité, la liquidité, la taille, le secteur, le comportement et l’emplacement des paiements.

Sur les informations que les compagnies d’assurance détiennent déjà (par exemple Atradius détient déjà des informations sur plus de 52 millions d’entreprises dans le monde), ils tiennent également compte de l’expérience précieuse que le fournisseur peut déjà avoir par le biais d’échanges antérieurs avec l’acheteur dans le cadre de son contrat pour assurer ses créances commerciales.

L’histoire des compagnies d’assurance-crédit

Les premières polices d’assurance crédit ont été offertes par les Britanniques, activité commerciale fondée en 1820. Toutefois, la couverture contre le non-paiement des factures, telle que nous la connaissons maintenant, était née à la fin du dix-neuvième siècle, mais il a été principalement développé en Europe occidentale entre la Première et la Seconde Guerre mondiale.

Plusieurs assureurs offrant une couverture sur les délais de paiement ont été fondés dans tous les pays européens, certains d’entre eux ont également géré les risques politiques associés aux exportations pour le compte de leur état. Depuis lors, la couverture du risque d’impayé est devenue un véritable marché. Le commerce international pour l’exportation a été le domaine où les assureurs crédit internationaux ont été particulièrement actifs. Malgré cette période de forte croissance et de rentabilité, le commerce de l’assurance impayé reste un domaine hautement spécialisé.

Pour fonctionner de manière rentable, les compagnies doivent avoir la capacité de diversifier le risque à l’échelle mondiale, avoir des portefeuilles d’affaires très importants et posséder des systèmes d’information et de prise en charge du risque de crédit de pointe. Au cours des années 90, une concentration des acteurs de la protection contre le risque de factures impayées clients a eu lieu et trois groupes représentent maintenant plus de 85% du marché mondial.

Cette concentration a eu lieu en Europe de l’Ouest,

- Allianz trade (Euler Hermes). Comprenant une fusion des deux sociétés d’assurance spécialisées dans la protection contre les factures impayées du pôle Allianz.

- Atradius. Une fusion entre NCM et Gerling Kreditversicherung. Plus tard rebaptisé Atradius après avoir été le nommé Gerling et maintenant majoritairement détenu par Grupo Companía Española de Crédito y Caución, S.L., d’Espagne.

- Coface. Anciennement une institution publique française créée en 1946, cette entreprise fait maintenant partie de Natixis.

Alors que la garantie contre le risque d’impayés clients est souvent connue pour protéger les comptes débiteurs étrangers ou à l’exportation, il y a toujours eu un grand segment du marché qui utilise l’assurance impayé pour le commerce intérieur comme une protection des comptes débiteurs.

La couverture du poste clients pour le commerce intérieur fournit aux entreprises la protection dont elles ont besoin pour consolider leur base, créant des comptes débiteurs plus importants pour moins de clients. Cette plus grande exposition crée plus de risque si un client ne peut payer son compte. L’ajout de nouveaux assureurs dans ce domaine a accru les niveaux de couverture nationale pour les sociétés.

Cependant de nombreuses activités ont constaté que leurs compagnies avaient diminué leur crédit pendant la crise financière de 2007-2009. Elles risquaient de subir des pertes importantes si elles continuaient à souscrire des ventes à des activités défaillantes.

Cela a conduit à des accusations, que les groupes assurant les entreprises étaient de plus en plus réticentes à délivrer des contrats et que leur comportement prolonger la récession. Les structures qui ne pouvaient pas se permettre de prendre le risque de faire des ventes sans l’assurance ont dû réduire leur taille ou fermer.

Les assureurs ont répliqué à ces critiques en affirmant qu’ils n’étaient pas la cause de la crise, mais qu’ils répondaient à la réalité de l’activité économique en sonnant l’alarme. Toutefois, le marché de la protection contre les factures irrécouvrables a rebondi rapidement, en reprenant de bonnes affaires que les banques ont laissé tomber.

En plus des trois principaux fournisseurs de couverture contre le non-paiement des créances commerciales mentionnées et des autres agences de crédit à l’exportation appartenant à l’État, on retrouve les assureurs suivants :

ACE, Acredia Versicherung AG, Afianzadora Latinoamericana (Argentine), Allianz (Allemagne), Askrindo (Indonésie), AXA Assurcredit (France), AXA-Winterthur (Suisse), AXIS Re (Irlande), CESCE (Espagne), Chartis (États-Unis), China National Investment & Guaranty Company (Chine), Chubb (États-Unis), CLAL (Israël), COSEC (Portugal), CGIC (Afrique du Sud), Ducroire/Delcredere (Belgique), ECICS (Singapour), Ethniki, Fianzas Atlas (Mexique), Fianzas Monterrey (Mexique), Fianzas Atlas, Garant (Autriche), Groupama (France), GCNA (Canada), Hannover, Re (mondial), HCC International (UK), ICIC (Israël), Lloyd’s of London (Royaume-Uni), Malayan Insurance (Philippines), Mapfre (Espagne), Mitsui Sumitomo (Japon), Munich Re (dans le monde entier), Nationale Borg (Pays-Bas), Partenaire Re (dans le monde), PICC (Chine), Prisma (Autriche) , QBE Insurance (Australie), SACE BT (Italie), SCOR Suisse (dans le monde), SGIC (Corée), SID First Crédit (Slovénie), Sinosure (Chine), Sompo (Japon), Swiss Re (dans le monde entier), Tokio Marine & Nichido Fire (Japon), Trygvesta Garanti (Danemark), Zurich Surety, Credit & Political Risk (dans le monde entier).

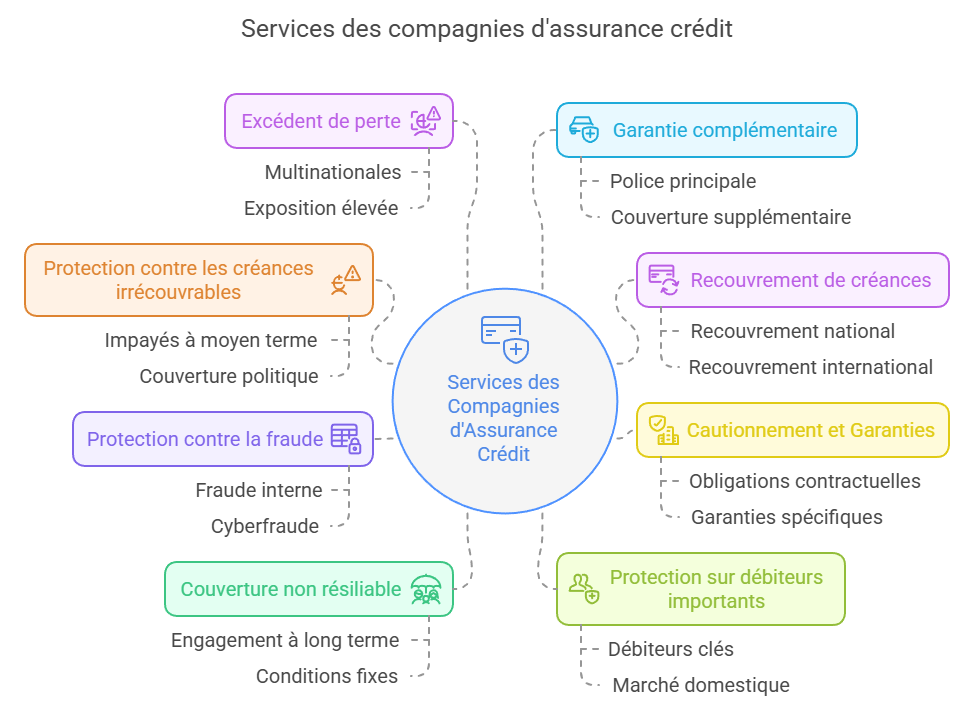

La plupart de ces compagnies d’assurance crédit proposent les services suivants en plus de la protection contre les créances irrécouvrables : garanties contre les impayés à moyen terme, couverture sur un acheteur unique ou un risque particulier, couverture politique ou d’actes de guerre qui empêchent l’exécution du contrat, embargo sur les importations et exportations, valable sur le marché domestique ou à l’export, couverture des comptes clients pour les débiteurs clés, contrat pour les multinationales, les banques et institutions financières.

Les autres services sont :

- recouvrement de créances en cas de règlement des paiements en retard dans le pays ou à l’étranger.

- cautionnement et garanties pour assurer les obligations contractuelles.

- protection contre la fraude afin de protéger les actifs de votre entreprise contre la fraude interne ou externe, y compris la cyberfraude.

- couverture non résiliable.

- protection sur les débiteurs importants pour couvrir tous les risques pour lesquels on s’attend à ce que l’exposition soit supérieure à une limite minimale admissible.

- excédent de perte pour offrir aux entreprises multinationales de taille moyenne à grande une protection contre les niveaux élevés d’exposition.

- garantie complémentaire pour offrir une couverture supplémentaire par rapport à une police fournie par une autre compagnie d’assurance-crédit principale.