Qu’est-ce qu’une ETI ? Les textes officiels classent les entreprises par catégorie suivant les caractéristiques de la structure : nombre de salariés et le chiffre d’affaires. La nouvelle définition de l’E.T.I issue du décret n°2008-1354 du 18 décembre 2008 (JO 20/12/2008), définit 4 catégories de grandeurs de sociétés : les microentreprises, les petites et moyennes entreprises (PME), les entreprises de taille intermédiaire (ETI), les grands groupes et les grands comptes.

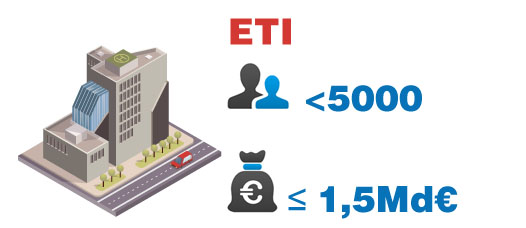

Les entreprises de taille intermédiaire (ETI) occupent une place stratégique entre les PME et les grandes entreprises. Cette catégorie d’entreprises intermédiaires combine les atouts de flexibilité des petites structures avec la puissance économique des GE (Grandes Entreprises ou Grand Compte). En France, on dénombre près de 5153 structures de taille intermédiaire, dont 3500 qui ne sont pas détenues par des capitaux étrangers. Leurs effectifs sont compris entre 250 et 4 999 salariés et génèrent un chiffre d’affaires inférieur à 1,5 milliard d’euros et supérieur à 50 millions d’euros.

Définition ETI en détail

Une ETI (entreprise de taille intermédiaire) est une catégorie d’entreprise définie par l’INSEE, regroupant les sociétés qui emploient entre 250 et 4999 salariés et qui réalisent un chiffre d’affaires annuel n’excédant pas 1,5 milliard d’euros. Cette classification permet de mieux cerner les besoins économiques, sociaux et fiscaux de ce segment d’entreprises, situé entre les PME et les grandes entreprises (GE).

Fiche technique : critères pour être classé ETI

| Critère | Seuil minimum | Seuil maximum |

|---|---|---|

| Effectif salarié | 250 | 4 999 |

| Chiffre d’affaires | 50 M€ | 1,5 Md€ |

| Bilan total | – | 2 Md€ |

Les faiblesses des ETI

- 1 ETI sur 2 deux n’innove pas ;

- Leur chiffre d’affaires à l’export représente en moyenne que de 14 % ;

- 2 ETI sur 3 ont des effectifs inférieurs à 500 salariés. La majorité sont plus proches des PME que des grandes entreprises.

- Elles souffrent de leur petite dimension et d’une présence trop faible à l’étranger.

Les ETI en chiffres

- 33% des effectifs des ETI travaillent dans le secteur industriel.

- Elles représentent plus de 3 millions d’employés dans l’hexagone.

- Elles sont situées principalement dans les grandes agglomérations et surtout dans la région parisienne.

- En France, elles emploient 23 % des travailleurs du secteur privé non financier.

- Leurs poids pèsent dans l’économie française, car elles assurent le tiers des exportations.

- 64% d’entre elles sont des sociétés patrimoniales. Grâce à leur structure où une partie importante du capital est détenue par les dirigeants, elles sont plus à même d’innover et d’investir que les autres entreprises.

L’assurance-crédit pour les entreprises de taille intermédiaire

Bien que les ETI ne représentent que 0,2 % du nombre total de sociétés recensées sur le territoire français, elles emploient 2 981 000 salariés et réalisent près de 27,6% du chiffre d’affaires en France. Pour se protéger des impayés, les structures de taille intermédiaire peuvent souscrire une solution d’assurance crédit adaptée aux grandes entreprises.

L’objet de l’assurance-crédit est la perte de créances pour des livraisons de produits ou des services. C’est ainsi que vous vous protégez en tant que créancier !

C’est une protection importante contre l’insolvabilité. Elle est recommandée de toute urgence pour les ETI, car il peut s’écouler jusqu’à 180 jours entre la livraison d’un produit ou d’un service et son paiement. Dans l’intervalle, l’entreprise qui fournit un bien ou une prestation accorde essentiellement un crédit. Si votre client se trouve confronté à un goulet d’étranglement en matière de liquidités, vous pourriez également avoir des problèmes financiers. Vous pourriez même courir le risque d’être insolvable.

Dès que vous livrez les produits ou services avec une facture, vous devez vous assurer contre le risque de créances impayées. L’assurance-crédit ne couvre pas seulement les dommages en cas de non-paiement des débiteurs, mais fournit également des services de notation de crédit pour les acheteurs en France ou à l’étranger. Elle vous sert de protection en tant que créancier.

Pourquoi vous avez besoin d’une assurance-crédit à l’exportation ?

L’assurance-crédit à l’exportation protège les créances étrangères contre les risques de non-paiement. Vous devez offrir des conditions de règlement compétitives pour accroître vos ventes en dehors de la France.

Mais que se passe-t-il si vos clients étrangers font faillite, sont à court de liquidités ou ne vous paient pas pour une autre raison ?

Elle couvre l’insolvabilité des débiteurs, les fermetures d’entreprises, les changements de propriétaire, les soucis de trésorerie, les difficultés de bilan, les fluctuations monétaires, les catastrophes naturelles ou la situation économique générale dans le pays de votre client.

Les risques politiques de non-paiement sont également couverts par l’assurance-crédit à l’export, notamment l’inconvertibilité des devises, les problèmes de transfert, la guerre, les grèves, les émeutes, les troubles civils, l’expropriation, la nationalisation, les embargos, les sanctions commerciales et les changements de réglementation en matière d’importation ou d’exportation.

Cette protection à l’étranger fait plus qu’atténuer les risques de non-règlement. C’est un outil de vente qui peut vous aider à remporter davantage de commandes internationales et un système de financement qui rend vos créances à l’exportation plus attrayantes pour les prêteurs.

Une police pour couvrir tous vos clients

Toutes vos créances étrangères assurables peuvent être couvertes par une seule police d’assurance-crédit. Une limite de prêt spécifique sera approuvée pour chacun de vos clients étrangers ou, si vous bénéficiez d’une limite discrétionnaire, votre police assurera les décisions de conditions de paiement que vous prenez vous-même en fonction de votre propre expérience.

Vous pouvez également demander une assurance-crédit à l’exportation couvrant uniquement vos plus gros acheteurs. Vous pouvez aussi être encore plus sélectif, pour autant que les ventes que vous souhaitez assurer représentent une répartition raisonnable des risques. Les polices couvrant un seul acquéreur sont moins courantes, mais elles peuvent dans certains cas s’appliquer à un débiteur étranger très solvable.

Si vous souhaitez couvrir les ventes de votre entreprise à l’export uniquement, les assureurs proposent pareillement une garantie des comptes clients à l’international. Vous pouvez également assurer vos créances à l’exportation et sur le marché intérieur dans le cadre d’une seule police d’assurance-crédit mondiale.

Combien coûte l’assurance-crédit pour les ETI ?

Les taux de prime pour la garantie impayé sont basés sur les conditions de paiement que vous accordez, la répartition des risques de votre acheteur et du pays, et l’expérience antérieure de votre entreprise en matière d’export.

Le coût de l’assurance-crédit est faible, généralement une fraction d’un pourcentage du volume de vos ventes nationales et internationales couvertes, dans la plupart des cas bien moins que les frais facturés pour les lettres de crédit.

Que vous répercutiez ou non cette dépense supplémentaire sur vos clients étrangers, le prix de cette couverture pour votre ETI est insignifiant par rapport au volume d’exportation supplémentaire que vous pouvez obtenir en prolongeant des délais de règlement compétitifs.

L’affacturage pour les ETI

Certaines ETI peuvent manquer de trésorerie. Pour cela, elles peuvent utiliser l’affacturage. Plus les délais de versements sont longs, plus l’engagement de capital est important, plus votre propre exposition au crédit et plus le risque de défaut de règlement est élevé.

Le « factoring » est né de ces circonstances. Une société d’affacturage (le factor) achète vos créances (après avoir vérifié la solvabilité du bénéficiaire). La somme facturée est directement converti en liquidités et vous est immédiatement transféré dans le montant convenu. Le factoring s’adapte au développement de votre ETI.

Si vous n’avez pas déjà souscrit à une assurance crédit, vous pouvez bénéficier également d’une protection complète contre les défauts de paiement et, si vous le souhaitez, externaliser toute la gestion des débiteurs.

Les avantages des ETI

Les entreprises de taille intermédiaire (ETI) sont un pilier essentiel de l’économie moderne. Situées entre les petites et moyennes entreprises (PME) et les grandes entreprises (GE), elles se distinguent par leur capacité à combiner la flexibilité et l’innovation des PME avec les ressources et l’influence des GE. Les ETI jouent un rôle fondamental dans la dynamisation du tissu économique, grâce à leur contribution significative à la croissance économique, à la création d’emplois et à l’innovation. Leur impact se manifeste à différents niveaux, depuis le soutien aux économies locales jusqu’à leur influence sur le marché international. Cette section explore en détail les principaux avantages des ETI, en mettant en lumière leur contribution à l’économie, leur flexibilité et adaptabilité, ainsi que leur proximité et réactivité vis-à-vis de leurs clients.

Contribution à l’économie

Les entreprises de taille intermédiaire (ETI) jouent un rôle crucial dans l’économie nationale. En étant des moteurs de croissance et d’innovation, elles contribuent de manière significative au produit intérieur brut (PIB) et à la création d’emplois. Les ETI représentent une part importante du tissu économique, notamment en raison de leur capacité à générer des emplois durables et de qualité. Leur impact se fait sentir non seulement au niveau local, mais aussi au niveau national, en soutenant le développement économique et en stimulant la concurrence sur les marchés.

Flexibilité et adaptabilité

Grâce à leur taille, les ETI bénéficient d’une flexibilité supérieure à celle des grandes entreprises, ce qui leur permet de s’adapter rapidement aux changements de marché et aux nouvelles technologies. Cette agilité leur donne un avantage concurrentiel majeur, leur permettant de réagir promptement aux nouvelles opportunités et aux défis. Elles peuvent ainsi adapter leurs processus internes, lancer de nouveaux produits ou services, et ajuster leurs stratégies commerciales plus rapidement que les grandes entreprises, souvent freinées par leur taille et leur complexité.

Proximité et réactivité

Les ETI sont souvent plus proches de leurs clients et peuvent répondre rapidement à leurs besoins, favorisant ainsi une relation client plus personnalisée et une meilleure satisfaction. Cette proximité leur permet de mieux comprendre les attentes et les exigences de leur clientèle, et de développer des solutions sur mesure. De plus, la réactivité des ETI face aux demandes des clients et aux évolutions du marché renforce leur compétitivité et leur capacité à fidéliser leur clientèle, ce qui est essentiel pour leur croissance durable.

Les défis des ETI

Cette section examine en détail ces défis, en mettant en lumière les difficultés d’accès aux ressources financières, la nécessité de se démarquer sur les marchés internationaux, et l’importance de l’attraction et de la rétention de talents pour assurer une compétitivité durable.

Accès au financement

L’un des principaux défis auxquels font face les ETI est l’accès aux financements nécessaires pour leur développement, notamment pour des projets d’expansion ou d’innovation. Contrairement aux grandes entreprises, les ETI ne disposent pas toujours des mêmes ressources financières et peuvent rencontrer des difficultés à obtenir des crédits bancaires ou des investissements en capital. Les restrictions financières peuvent limiter leur capacité à investir dans des technologies avancées, à pénétrer de nouveaux marchés ou à embaucher du personnel qualifié.

Concurrence internationale

Les ETI doivent souvent rivaliser avec des grandes entreprises sur les marchés internationaux, ce qui nécessite des stratégies de compétitivité et de différenciation. La mondialisation a intensifié la concurrence, et les ETI doivent se démarquer par l’innovation, la qualité de leurs produits et services, et des stratégies marketing efficaces. Les différences en termes de ressources, de capacité de production et de réseaux de distribution peuvent poser des défis considérables pour les ETI cherchant à se faire une place sur la scène mondiale.

Recrutement et formation

Attirer et retenir des talents qualifiés est un défi constant pour les ETI, qui doivent aussi investir dans la formation continue de leurs employés pour rester compétitives. Les ETI peuvent avoir du mal à concurrencer les grandes entreprises en termes de rémunération et de bénéfices sociaux, ce qui complique le recrutement de professionnels hautement qualifiés. De plus, l’évolution rapide des technologies et des méthodes de travail exige des efforts continus en matière de formation et de développement des compétences, afin de maintenir la performance et l’innovation au sein de l’entreprise.

Exemples d’ETI françaises emblématiques

La France compte plusieurs ETI de référence, actives dans des secteurs variés comme l’industrie, le luxe, la technologie ou l’agroalimentaire. Voici quelques exemples notables d’entreprises de taille intermédiaire :

- Groupe SEB : petit électroménager (marques : Moulinex, Tefal, Rowenta…)

- Lacoste : textile, mode et sportswear

- Maisons du Monde : ameublement et décoration

- Manitou : matériel de manutention et BTP

- Armor : technologie d’impression et films thermiques

- Savencia : industrie agroalimentaire (marques : Caprice des Dieux, St Môret…)

- Jacquet Brossard : boulangerie industrielle

- Groupe Barbier : plasturgie (films agricoles et industriels)

Ces ETI partagent des caractéristiques communes : une forte spécialisation, une présence export significative, une gouvernance souvent familiale ou patrimoniale, et une capacité à innover durablement dans leur domaine.

Quel est le rôle des ETI dans l’économie française ?

Les entreprises de taille intermédiaire (ETI) jouent un rôle déterminant dans l’équilibre économique de la France. Situées entre les PME (petites et moyennes entreprises) et les grandes entreprises (GE), elles allient souplesse organisationnelle, capacité d’innovation et force de frappe à l’export. Si leur nombre est limité, environ 5 200 ETI recensées par l’INSEE, leur poids dans l’économie nationale est disproportionné par rapport à leur effectif.

Un maillon stratégique du tissu économique

Les ETI se distinguent par leur capacité à conjuguer proximité territoriale et rayonnement international. Elles emploient près de 3 millions de personnes en France, soit environ 23 % de l’emploi salarié du secteur privé non financier, et représentent 27 % du chiffre d’affaires total des entreprises françaises. Ce positionnement les rend essentielles pour la stabilité de l’emploi, la cohésion régionale et le maintien de l’activité industrielle dans les territoires.

Elles sont également surreprésentées dans les filières industrielles clés (automobile, agroalimentaire, construction, chimie), participant activement à la préservation du savoir-faire français et à la souveraineté économique du pays. Les ETI industrielles, bien qu’en nombre plus restreint, génèrent à elles seules un tiers de l’emploi industriel national.

Des moteurs de croissance et d’exportation

Par leur structure, les ETI disposent des moyens nécessaires pour se développer à l’international, contrairement à une majorité de PME encore trop peu tournées vers l’export. Leur contribution représente environ un tiers des exportations françaises, ce qui en fait des acteurs centraux dans la balance commerciale du pays. Certaines d’entre elles, qualifiées de « champions cachés », sont leaders mondiaux dans des niches très spécialisées.

Elles ont la taille suffisante pour investir dans la recherche et développement, mettre en place des politiques de qualité exigeantes et adapter leurs offres aux marchés étrangers, tout en gardant une capacité de réaction plus rapide que les grands groupes. Cette double compétence à innover et à exporter en fait un vecteur essentiel de compétitivité à l’échelle européenne et mondiale.

Des structures résilientes et ancrées localement

Un autre atout des ETI est leur modèle de gouvernance. Beaucoup sont des entreprises familiales ou patrimoniales, avec une vision long terme, une attention particulière portée à la transmission et à la durabilité des décisions stratégiques. Cela leur confère une résilience notable face aux crises économiques, comme l’ont montré la crise financière de 2008 ou la pandémie de Covid-19.

Leur ancrage territorial fort favorise aussi les circuits courts, les partenariats locaux et l’investissement dans la formation et l’emploi régional. Les ETI jouent ainsi un rôle structurant dans les écosystèmes économiques et contribuent à la dynamisation des bassins d’emploi.

Un levier essentiel pour la réindustrialisation de la France

À l’heure où la réindustrialisation du pays est redevenue une priorité stratégique, les ETI sont considérées comme un levier clé de souveraineté économique. Leur capacité à produire localement, à maintenir des emplois industriels qualifiés et à s’adapter aux transitions numériques et écologiques en fait des entreprises particulièrement bien positionnées pour incarner une croissance plus résiliente et responsable.

Les pouvoirs publics l’ont bien compris : depuis plusieurs années, des dispositifs d’accompagnement spécifiques sont déployés pour favoriser leur développement (Plan France 2030, dispositifs Bpifrance, soutien à l’export via Business France, incitations fiscales à l’investissement productif…).

FAQ : tout savoir sur les entreprises de taille intermédiaire (ETI)

Vous vous interrogez sur le statut des entreprises de taille intermédiaire (ETI) ? Cette FAQ répond à toutes vos questions essentielles : définition, différences avec les PME, chiffres clés en France, rôle économique, obligations fiscales, solutions de financement comme l’affacturage, et principaux défis à relever.

1. Qu’est-ce qu’une ETI ?

Une ETI (entreprise de taille intermédiaire) est une société qui emploie entre 250 et 4 999 salariés, avec un chiffre d’affaires annuel inférieur à 1,5 milliard d’euros ou un total de bilan en dessous à 2 milliards d’euros. Elle se situe entre la PME et la grande entreprise dans la classification européenne définie par le décret n°2008-1354.

2. Quelle est la différence entre une PME et une ETI ?

La principale différence réside dans la taille de l’effectif et le chiffre d’affaires :

- Une PME emploie moins de 250 salariés et réalise moins de 50 M€ de chiffre d’affaires.

- Une ETI emploie entre 250 et 4 999 salariés et peut réaliser jusqu’à 1,5 Md€ de chiffre d’affaires.

3. Combien d’ETI existe-t-il en France ?

On compte environ 5 200 ETI en France, dont la majorité sont des sociétés patrimoniales non cotées en bourse. Elles représentent 0,2 % du total des entreprises françaises, mais pèsent lourd en matière d’emploi et de valeur ajoutée.

4. Quel est le rôle des ETI dans l’économie française ?

Les ETI sont des piliers de l’économie. Elles emploient près de 3 millions de personnes, assurent environ 27 % du chiffre d’affaires des entreprises françaises et réalisent près d’un tiers des exportations nationales. Elles jouent un rôle essentiel dans la croissance, l’emploi industriel, l’innovation et la compétitivité à l’international.

5. Quelles sont les obligations fiscales ou sociales spécifiques aux ETI ?

Les ETI sont soumises aux mêmes règles fiscales et sociales que les autres sociétés selon leur forme juridique, mais elles sont souvent concernées par des obligations renforcées en matière de reporting, de dialogue social, ou de conformité RSE, notamment lorsqu’elles franchissent certains seuils (effectifs, chiffre d’affaires, bilan).

6. Quelles solutions de financement sont adaptées aux ETI ?

Les ETI peuvent mobiliser des financements classiques (crédit bancaire, levée de fonds) mais aussi des solutions spécifiques comme :

- L’assurance-crédit, pour sécuriser leurs créances clients en France et à l’international ;

- L’affacturage, pour obtenir des liquidités rapidement en cédant leurs factures ;

- Des dispositifs publics via Bpifrance, ou des financements verts et innovants dans le cadre de France 2030.

7. Les ETI peuvent-elles bénéficier de l’affacturage ?

Oui, l’affacturage est particulièrement adapté aux ETI. Il permet de transformer leurs créances clients en trésorerie immédiate, tout en externalisant la gestion du poste client. Cela permet aux ETI de sécuriser leur croissance, financer leur cycle d’exploitation, et se prémunir contre les retards de paiement.

8. Quels sont les principaux défis pour une ETI ?

Les ETI doivent faire face à plusieurs enjeux :

- Accès au financement pour innover et se développer à l’international ;

- Recrutement de talents qualifiés, en concurrence avec les grands groupes ;

- Adaptation aux transitions numériques et écologiques ;

- Concurrence mondiale, nécessitant des stratégies de différenciation efficaces.