La cotation Banque de France est largement reconnue et constitue une référence commune qui favorise la communication entre les organismes financiers et les dirigeants d’entreprise. Pour les prêteurs, cette cotation représente un outil d’évaluation de la qualité du portefeuille de créances et permet ainsi d’estimer les risques de crédit associés. Quant aux gérants d’entreprise, elle offre une analyse objective de la situation économique et financière de leur société.

Ainsi, la cotation Banque de France joue un rôle essentiel en améliorant le dialogue entre les banques, les factors, les assureurs, les cautionneurs, les établissements financiers et les dirigeants, en fournissant aux uns une évaluation des risques de crédit et aux autres une analyse impartiale de la santé financière de leur entreprise.

Qu’est-ce que la cotation Banque de France ?

La cotation Banque de France, également connue sous le nom de notation BDF, est un système utilisé par la Banque de France pour évaluer la solvabilité et la fiabilité financière des entreprises françaises. Elle vise à fournir aux partenaires commerciaux, aux fournisseurs et aux institutions des informations sur la santé financière d’une entreprise et son niveau de risque.

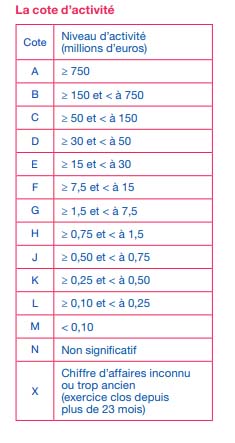

Échelle de cotation Banque de France

La cotation Banque de France est un système de notation qui reflète l’évaluation globale de la capacité d’une entreprise à respecter ses engagements financiers sur des périodes d’un an et de trois ans. L’ensemble de ces données est accessible via FIBEN (Fichier bancaire des entreprises).

La cotation Banque de France se compose d’une addition de deux éléments principaux :

COTATION BANQUE DE FRANCE = COTE D’ACTIVITÉ + COTE DE CRÉDIT

Une bonne cotation Banque de France (généralement notée , 1 ou 2) est considérée comme un indicateur positif pour les partenaires commerciaux et les institutions financières. Elle indique que l’entreprise est financièrement stable, solvable et qu’elle présente un risque réduit de défaut de paiement. Cela peut faciliter l’accès à des crédits, à des contrats et renforcer la confiance des partenaires commerciaux.

En revanche, une cotation Banque de France plus élevée (par exemple, 7, 8) peut indiquer un risque accru de défaillance financière ou de problèmes de paiement. Cela peut rendre plus difficile l’accès au crédit, entraîner des restrictions commerciales et nuire à la réputation de l’entreprise.

Attention ! Cette dernière peut être complétée par la cotation des dirigeants qui est basée sur les décisions judiciaires des tribunaux concernant les liquidations d’entreprises. Les banques ont le droit de prendre en considération cette cotation du gérant lorsqu’elles prennent des décisions concernant l’octroi de crédits aux entreprises.

Cependant, la CNIL (Commission nationale de l’informatique et des libertés) l’a interdit pour les crédits accordés aux particuliers. Il est important de noter que l’indicateur dirigeant est purement factuel et ne permet pas d’évaluer les compétences de gestion du gérant. Il se base uniquement sur les décisions judiciaires et ne prend pas en compte les capacités de gestion ou les qualités de leadership du dirigeant.

Il est important de noter que la cotation Banque de France n’est qu’un indicateur parmi d’autres et ne doit pas être considéré comme la seule mesure de la santé financière d’une structure. Les partenaires commerciaux et les prêteurs peuvent également prendre en compte d’autres facteurs et informations lorsqu’ils évaluent la viabilité d’une entreprise.

Comment fonctionne la cotation des entreprises Banque de France ?

La cotation des entreprises par la Banque de France est un processus qui vise à évaluer la solvabilité et la fiabilité financière d’une société.

Voyons le déroulé de la démarche :

- Collecte des informations : la Banque de France collecte des données financièrs et économiques sur les entreprises, notamment auprès des tribunaux, des administrations fiscales et des déclarations des sociétés elles-mêmes.

- Analyse des données financières : les données financières, telles que les bilans, les comptes de résultat et les ratios financiers, sont analysées pour évaluer la santé financière de l’entreprise. Cela inclut des critères tels que la rentabilité, la solvabilité, la liquidité et la gestion de la trésorerie.

- Évaluation des antécédents de paiement : la Banque de France examine également les historiques de règlement de l’entité commerciale, y compris les retards et les incidents de paiement, les litiges ou les difficultés de remboursement de crédit.

- Attribution d’une cotation : en se basant sur l’analyse des données financières et des antécédents de règlement, la Banque de France attribue une notation à l’entreprise. Celle-ci est généralement une lettre allant de 0 à 8, où 1 représente la meilleure cotation et 8 la plus faible.

- Diffusion de la cotation : la notation est enregistrée dans le registre public des entreprises et est accessible aux partenaires commerciaux, aux fournisseurs, aux institutions financières et au public. Les informations de cotation peuvent être consultées en ligne ou obtenues auprès de la Banque de France.

Comment connaitre sa cotation Banque de France ?

Pour connaître votre cotation Banque de France, vous pouvez suivre ces étapes :

- Visitez le site web de la Banque de France : rendez-vous sur le site officiel de la BDF, à savoir www.banque-france.fr .

- Accédez au Registre du Commerce et des Sociétés (RCS) : recherchez la section du site web de la Banque de France dédiée au Registre du Commerce et des Sociétés. Cette rubrique fournit des informations sur les établissements enregistrés, y compris leur cotation Banque de France.

- Recherchez votre entreprise : utilisez les critères de recherche disponibles pour trouver votre structure dans la base de données du Registre du Commerce et des Sociétés. Vous pouvez rechercher par nom de société, numéro SIREN ou d’autres informations d’identification de la structure.

- Consultez la cotation Banque de France : une fois que vous avez trouvé votre entité dans les résultats de recherche, vous devriez pouvoir accéder à des renseignements détaillés sur votre entreprise, y compris sa cotation Banque de France. La notation sera généralement indiquée sous forme de lettre allant de 0 à 8.

Pour avoir plus d’information sur la notation délivrée par la Banque de France, vous pouvez nous contacter.

Qui a accès à la cotation Banque de France ?

En premier lieu il convient de noter que l’accès à la cotation Banque de France est réglementé et soumis à des règles de confidentialité et de protection des données. Les informations de notation sont généralement disponibles sur demande et nécessitent une autorisation préalable de la part de l’entreprise concernée ou une justification légitime pour y accéder.

Découvrez les principaux acteurs qui peuvent y avoir accès :

- Les entreprises : Les sociétés peuvent consulter leur propre cotation Banque de France pour connaître leur situation financière et comprendre comment elles sont perçues par les partenaires et les institutions financières.

- Les partenaires commerciaux : Les fournisseurs, les clients et les partenaires peuvent demander et consulter la notation Banque de France d’une entreprise avec laquelle ils envisagent de faire affaire. Cela leur permet d’évaluer le niveau de risque associé à une relation commerciale potentielle.

- Les institutions financières : Les banques, les sociétés de crédit et les autres institutions financières peuvent accéder à la cotation Banque de France d’une entreprise lorsqu’elles évaluent sa solvabilité et sa capacité à rembourser un prêt ou à obtenir du crédit.

- Les assureurs crédit : ils utilisent également la notation Banque de France pour évaluer le niveau de risque d’une société lorsqu’ils proposent une assurance crédit, qui protège les entreprises contre les risques de non-paiement de leurs clients.

- Les administrations publiques : elles peuvent également avoir accès à la cotation Banque de France lorsqu’elles effectuent des évaluations économiques, des études statistiques ou des analyses du secteur financier.

Comment optimiser votre Cotation Banque de France ?

Il est important de noter que la cotation Banque de France est basée sur divers facteurs, et ces conseils peuvent contribuer à améliorer votre situation financière globale. Cependant, il est essentiel de consulter un conseiller financier ou un expert en la matière pour obtenir des conseils adaptés à votre situation spécifique.

- Gérez vos finances avec rigueur : assurez-vous d’avoir des pratiques financières saines et transparentes. Cela comprend la tenue régulière de vos comptes, le respect des délais de paiement envers vos fournisseurs et le remboursement de vos dettes selon les termes convenus.

- Maintenez une bonne gestion de trésorerie : veillez à gérer efficacement vos liquidités en anticipant les flux de d’argent, en évitant les découverts excessifs et en utilisant des outils de suivi et de gestion des liquidités.

- Respectez vos engagements financiers : tenez-vous à jour dans le paiement de vos dettes, qu’il s’agisse de remboursements de prêts, de crédits ou de factures fournisseurs. Évitez les retards ou les défauts de paiement, car ils peuvent avoir un impact négatif sur votre cotation.

- Diversifiez vos sources de financement : avoir plusieurs types de revenus peut réduire les risques financiers. Ne dépendez pas uniquement d’une seule institution financière et explorez différentes options de crédit ou de financement pour diversifier vos ressources.

- Renforcez votre fonds de roulement : un fonds de roulement adéquat peut vous aider à faire face aux fluctuations financières et aux imprévus. Veillez à maintenir une réserve de liquidités suffisante pour couvrir vos dépenses courantes et faire face à d’éventuels problèmes financiers.

- Soyez transparent dans vos renseignements financier : fournissez des informations financières précises et complètes lors des demandes de crédit ou des partenariats commerciaux. Cela peut renforcer la confiance des institutions financières et des partenaires.

- Entretenez des relations positives avec vos partenaires commerciaux : établissez et maintenez des liens solides avec vos fournisseurs, clients et partenaires. Une bonne réputation et des relations de confiance peuvent jouer un rôle positif dans votre cotation Banque de France.

Comment remédier à une mauvaise cotation en Banque de France ?

En premier lieu il est important de noter que l’amélioration de votre cotation Banque de France peut prendre du temps. Soyez patient, persévérant et prêt à apporter les changements nécessaires pour redresser votre situation financière. Travailler en étroite collaboration avec des professionnels peut également vous aider à trouver les meilleures solutions pour surmonter vos difficultés financières. Il est également possible de prendre des mesures pour remédier à cette situation.

Découvrez quelques suggestions de base :

- Analysez les raisons de votre mauvaise cotation : identifiez les facteurs qui ont contribué à votre notation détérioré ou inapproprié de la Banque de France. Cela peut inclure des retards de paiement, des difficultés financières, des litiges ou d’autres problèmes. Comprenez les causes profondes afin de pouvoir prendre des mesures correctives appropriées.

- Mettez en place un plan de redressement financier : établissez un plan détaillé pour améliorer votre situation financière. Cela peut impliquer la réduction des dépenses, l’amélioration des flux de trésorerie, la renégociation des dettes, la recherche de nouvelles sources de revenus ou l’optimisation de votre structure financière. Un conseiller financier ou un expert comptable peut vous aider à élaborer ce plan.

- Communiquez avec vos créanciers et partenaires commerciaux : entrez en contact avec vos créanciers et fournisseurs pour discuter de votre situation et négocier de nouvelles modalités de paiement ou des plans de remboursement adaptés à vos capacités financières. La transparence et la communication ouverte peuvent aider à renforcer la confiance et à trouver des solutions mutuellement bénéfiques.

- Respectez vos engagements financiers : tenez-vous strictement à vos nouveaux objectifs financiers. Assurez-vous de respecter les délais de paiement convenus et de remplir toutes les obligations financières contractées. Cela contribuera à démontrer votre sérieux et votre investissement envers l’amélioration de votre situation financière.

- Reconstruisez votre historique de paiement : en respectant vos nouveaux engagements financiers, vous pouvez progressivement reconstruire un historique de paiement solide. Avec le temps, cela aura un impact positif sur votre cotation Banque de France.

- Travaillez avec un médiateur ou un conseiller financier : si vous rencontrez des difficultés financières importantes, envisagez de faire appel à un médiateur ou à un conseiller financier spécialisé dans la gestion de crise. Ils peuvent vous aider à trouver des solutions adaptées à votre situation et vous guider dans le processus de redressement financier.

Cotation Banque de France et Assurance crédit

La cotation Banque de France est un indicateur de la solvabilité d’une entreprise, attribué par la Banque de France sur une échelle de 1 à 8. Elle est basée sur des critères tels que la situation financière, les antécédents de paiement et la gestion de trésorerie de la société. Ce scoring est utilisée par les partenaires commerciaux, les fournisseurs et les institutions financières pour évaluer le risque associé à une relation commerciale avec une entreprise donnée.

L’assurance crédit, quant à elle, est un instrument de protection financière pour les sociétés. Elle permet de se prémunir contre le défaut de non-paiement de ses clients. Les assureurs crédit évaluent le niveau de risque associé à chaque entreprise et établissent une cotation d’assurance crédit. Cette notation est actualisée régulièrement par les arbitres des compagnies. Grâce à cette note, elles définissent des limites d’assurance crédit en fonction de cette évaluation. La notation Banque de France est l’un des éléments pris en compte dans ce scoring, aux côtés d’autres informations financières et commerciales.

La cotation Banque de France peut avoir un impact sur l’obtention d’une couverture sur un client dans le cadre d’une assurance crédit.

- Un fournisseur ayant une entreprise cliente avec une bonne cotation Banque de France peut bénéficier de limites de couverture plus élevées et des primes d’assurance potentiellement moins chères.

- En revanche, si le client a une mauvaise cotation Banque de France, cela peut rendre plus difficile l’obtention d’une protection d’assurance crédit sur cet acheteur ou entraîner des limites de couverture plus restreintes et des primes plus élevées.

Il est donc important pour les entreprises de surveiller leur cotation Banque de France et de prendre des mesures appropriées pour maintenir une notation favorable. Cela peut inclure une gestion financière rigoureuse, des paiements à temps, des relations commerciales saines et transparentes, ainsi qu’une communication proactive avec les partenaires commerciaux et les arbitres des compagnies d’assurance crédit.