L’assurance-crédit protège votre entreprise contre le défaut de paiement par votre client des dettes commercial qui vous sont dues. Cela peut être dû au fait que votre débiteur est devenu insolvable et qu’il n’est plus en mesure de respecter ses obligations. Ou, tout simplement, parce qu’il n’a pas payé dans les délais et conditions convenus dans votre contrat.

La souscription d’une police protège vos créances à court terme contre les risques commerciaux et politiques, améliorant ainsi la qualité de vos résultats.

Dans le cadre d’un contrat d’assurance-crédit, l’assureur indemnise l’entreprise, en cas de non paiement d’un acheteur suite à une insolvabilité, en fonction d’un pourcentage du montant de la garantie accordée dans le contrat.

Ce pourcentage varie entre 60% et 100% du montant HT de l’impayé suivants les types de contrats. Le délai d’indemnisation des impayés varie entre 1 et 6 mois après la demande d’indemnisation par l’assurée.

L’indemnisation varie aussi en fonction des créances suivant qu’il s’agit de « clients dénommés » ou « clients non dénommés« . En cas de défaillance avec vos acheteurs non dénommés (en général pour de faibles montants), l’indemnisation se situe entre 50% et 70% alors qu’avec clients dénommés elle varie entre 70% à 90%.

L’assurance-crédit vous donne la confiance nécessaire pour accorder des crédits à de nouveaux acheteurs et améliorer l’accès au financement, souvent à des taux plus compétitifs. Grâce à ce soutien, votre activité peut se développer de manière rentable tout en minimisant le niveau de risque associé aux clients.

Comment fonctionne l’assurance-crédit pour indemniser vos impayés?

Les assureurs crédit contrôlent en permanence les performances financières et la santé financière de vos clients. Chaque acheteur est ensuite « classé » en fonction de la santé de son entreprise et de la façon dont il mène ses opérations financières.

Sur la base de cette évaluation, chaque débiteur se voit ensuite attribuer une limite de crédit spécifique jusqu’à laquelle vous, l’assuré, pouvez commercer en toute confiance. Si votre client ne respecte pas ses obligations, dans le cadre des conditions de l’assurance-crédit, vous serez indemnisé de la perte et recevrez à la place un paiement de notre part. Les paramètres des limites échelonnées peuvent être ajustés pendant la durée de la police et nous vous informerons, bien entendu, en cas de modification de l’un de ces niveaux.

Si vous avez besoin d’aide pour le recouvrement de vos créances, nous pouvons également vous aider dans ce domaine, en veillant à ce que vous disposiez de tout ce dont vous avez besoin pour maintenir une trésorerie saine.

Pourquoi souscrire une assurance-crédit pour couvrir vos impayés ?

Les créances commerciales sont l’un des principaux actifs du bilan d’une structure, mais pour certains, elles peuvent aussi être les plus volatiles.

L’assurance-crédit peut protéger vos flux de trésorerie actuels et futurs contre les risques, améliorant ainsi la qualité et la valeur de votre activité dans son ensemble. En outre, cette garantie allège la pression exercée sur les chefs d’entreprise, ce qui leur permet de consacrer plus de temps aux activités à « valeur ajoutée » qui feront croître la TPE ou PME.

Les plus de l’assurance-crédit :

- Une protection complète contre le risque d’insolvabilité,

- Amélioration des relations avec les clients et les banques,

- Un accès plus large à d’autres financements,

- Une plus grande confiance dans la poursuite des opportunités commerciales,

En résumé, l’assurance-crédit offre à votre entreprise la possibilité de se développer en toute confiance.

Analyse préalable du risque client

Avant même de souscrire une assurance-crédit, il est important de commencer par une évaluation interne sérieuse du risque que représentent vos clients. Ce travail préalable vous permet de comprendre la composition réelle de votre portefeuille, d’anticiper les problèmes éventuels et de négocier plus efficacement avec l’assureur.

En pratique, cela consiste à :

- Identifier vos principaux clients et leurs encours moyens : Qui pèse le plus dans votre chiffre d’affaires ? Un acheteur qui représente 40 % de votre CA est-il réellement solvable ?

- Suivre les comportements de règlement : Vos débiteurs paient-ils à l’échéance ? Ont-ils des retards récurrents ? Un suivi des délais moyens de paiement (DSO) est un indicateur précieux.

- Rechercher des informations financières : Bilans publics, bases de données financières, notation de solvabilité. Même des sources gratuites peuvent révéler des signaux faibles (changements de dirigeants, baisses de résultats).

- Classer les clients par niveau de risque : Une matrice simple (faible / moyen / élevé) aide à clarifier vos priorités.

Cette étape est essentielle pour :

- Identifier les clients « à risque » qu’il faudra absolument assurer.

- Préparer votre argumentaire et vos besoins auprès de l’assureur-crédit.

- Démontrer votre sérieux en tant qu’assuré, ce qui peut faciliter la souscription et même réduire le coût de la prime.

En résumé, avant de transférer le risque, il faut déjà bien le connaître : c’est la base d’une gestion saine des créances commerciales.

Souscription et mise en place du contrat

Souscrire une assurance-crédit n’est pas aussi simple qu’acheter un produit « sur étagère » : il s’agit d’un contrat sur mesure, ajusté à la nature de votre activité et à votre portefeuille clients.

Voici les principales étapes :

1. Prise de contact et échanges préliminaires

- Présentation de votre activité : secteur, chiffre d’affaires, profil des acheteurs.

- Discussion sur vos besoins : couverture domestique, export, types de clients.

- Premier diagnostic avec l’assureur ou le courtier pour cadrer la faisabilité et la pertinence de la couverture.

2. Transmission des informations

- Liste des clients (dénommés ou non), volumes de ventes, délais de paiement habituels.

- Données financières sur votre entreprise (bilans, comptes de résultat).

- Historique des impayés ou des contentieux passés.

3. Analyse du portefeuille clients par l’assureur

- Vérification de la solvabilité des acheteurs.

- Attribution de limites de crédit individuelles par client ou acheteur type.

- Proposition d’un plan de couverture : pourcentage d’indemnisation, franchise éventuelle, exclusions.

4. Offre et négociation

- Présentation du devis ou de la police projetée.

- Discussion sur les niveaux de couverture, les tarifs, les services annexes (assistance au recouvrement, veille sur les clients).

- Ajustement éventuel des conditions.

5. Signature et mise en place

- Validation définitive des conditions et signature de la police.

- Paramétrage des outils de déclaration et de suivi (souvent une plateforme en ligne dédiée).

- Formation éventuelle des équipes sur la déclaration des ventes, le respect des procédures.

Cette phase de souscription est essentielle : un contrat d’assurance-crédit bien négocié et bien compris dès le départ permet d’éviter les mauvaises surprises, comme des refus d’indemnisation liés à des clauses mal lues ou des obligations mal respectées.

Délai prorogations d’échéance

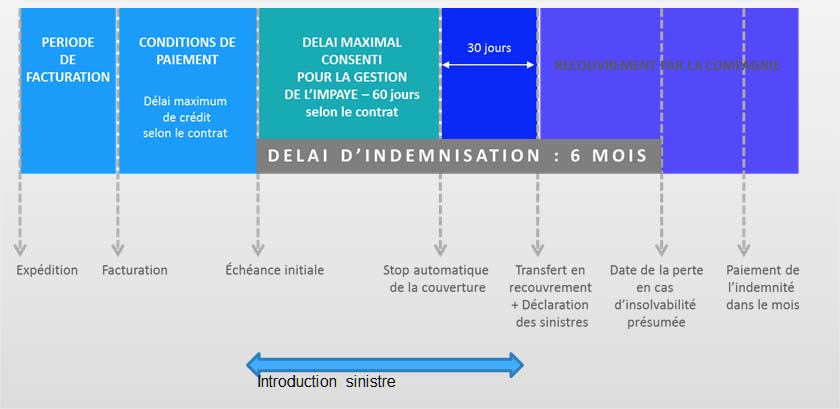

Si une facture n’est pas payé à l’échéance, vous disposez de 60 jours avant d’entamer une procédure auprès de votre assureur crédit.

Vous n’avez pas besoin de consulter la compagnie tant que vous ne dépasser pas le délai maximale de prorogations d’échéance prévue dans votre police.

Délai maximum pour le transfert du dossier en recouvrement

Vous avez jusqu’à 30 jours maximum à partir de l’expiration de la durée de prorogation maximale de l’échéance de la créance impayée pour transmettre la créance commerciale en recouvrement. Bien évidemment, vous pouvez toujours transférer votre créance impayée au service de recouvrement dès que l’échéance d’une facturation a été dépassée.

Délai d’indemnisation d’une facture impayée

Vous êtes indemnisé dans le mois qui suit après l’expiration du délai d’indemnisation pour un client dont l’insolvabilité est présumée et dans le mois qui suit la date de la perte en cas d’un acheteur avec une insolvabilité déclarée. Les frais de recouvrement sont entièrement prise en charge si votre créance est totalement couverte. Dans le cas où la créance est partiellement couverte, les frais sont proportionnels sur la partie non assurée.

Les causes d’indemnisation des factures impayées

Il existe 3 causes de perte pouvant donner lieu à un sinistre, dont 2 sont beaucoup plus courantes :

L’insolvabilité : une fois que vous avez reçu une notification d’une entreprise faisant appel aux administrateurs à cause d’une insolvabilité, une créance peut être produite pour le montant qui vous est dû. Une fois que vous avez rempli les documents nécessaires pour les administrateurs, vous fournissez à l’assureur une copie des factures impayées et des preuves de livraison (le cas échéant). Une fois cela convenu, une créance vous sera payée à hauteur de 90 % de ce qui vous était dû, à moins que la rétention minimale (franchise) ne soit supérieure aux 10 %. Dans ce cas, vous recevrez ce qui vous est dû moins la rétention minimale.

Défaut de paiement prolongé : il s’agit du cas où un client ne peut pas vous payer en raison de problèmes de trésorerie. La procédure de réclamation peut être engagée 6 mois après la date d’échéance de la première facture en souffrance. La procédure de réclamation est la même que celle de l’insolvabilité. La seule différence est que vous remboursez l’assureur si l’acheteur parvient à résoudre ses problèmes de trésorerie et vous paie. L’avantage est que vous ne souffrez pas des difficultés financières d’une autre société.

Le risque politique : il ne concerne que les polices qui comprennent une couverture des exportations et est pertinent dans certains pays. Une fois que vous avez une date de sinistre, qui pourrait être due à une guerre ou au dépassement d’un gouvernement, vous pouvez traiter une réclamation mais cette fois, vous êtes payé à 95% si les 5% sont supérieurs à la rétention minimale.

L’objectif d’une entreprise étant d’accroître ses bénéfices et de se développer, la meilleure façon d’y parvenir est d’augmenter vos revenus, mais cela s’accompagne d’un risque supplémentaire.

L’assurance-crédit est essentielle pour se protéger du risque de ne pas être payé, car vous pouvez facturer autant que vous le souhaitez, mais si vous n’êtes pas physiquement payé, vous ne gagnez pas d’argent ! Il a été prouvé que l’assurance-crédit améliore votre trésorerie grâce à une meilleure connaissance de votre clientèle et des processus qui accompagnent votre propre contrôle de crédit.

Si vous souhaitez obtenir de plus amples informations, n’hésitez pas à nous contacter pour une discussion gratuite et sans engagement sur l’assurance-crédit.

Questions fréquentes (FAQ)

Pour finir, voici une section FAQ pratique et accessible sur l’indemnisation des impayés avec l’assurance crédit :

1. L’assurance-crédit est-elle obligatoire pour mon entreprise ?

Non, c’est une solution facultative. Mais elle est fortement recommandée pour les entreprises qui vendent à crédit et qui veulent sécuriser leur trésorerie face au risque d’impayés.

2. Quels clients puis-je assurer ?

En principe, uniquement vos clients professionnels (B2B). L’assureur analyse leur solvabilité avant de fixer une limite de crédit.

3. Dois-je assurer tous mes clients ?

Pas nécessairement : vous pouvez choisir de couvrir uniquement vos acheteurs principaux ou ceux qui présentent un risque élevé. Certaines polices permettent une grande flexibilité dans la sélection des clients à assurer.

4. Est-ce cher pour une TPE ?

Le coût varie, mais il est souvent bien inférieur à la perte que représenterait un gros impayé. Comptez généralement entre 0,2 % et 0,5 % du chiffre d’affaires couvert, mais cela dépend du risque, du secteur, et du volume.

5. Puis-je couvrir mes ventes à l’export ?

Oui ! Les contrats d’assurance-crédit incluent souvent des options pour couvrir le risque pays et politique, en plus du danger commercial classique.

6. Que se passe-t-il si je vends au-delà de la limite fixée ?

C’est une des obligations clés : si vous dépassez la limite sans l’accord de l’assureur, la partie excédentaire peut ne pas être indemnisée en cas de sinistre. Il faut donc surveiller et ajuster les limites en permanence.

7. Dois-je prévenir l’assureur en cas de retard de paiement ?

Oui. Selon la police, vous devez déclarer les retards prolongés ou demander une prorogation d’échéance. C’est une condition pour préserver votre droit à l’indemnisation.

8. Et si mon client me paie finalement après l’indemnisation ?

Si vous avez déjà touché l’indemnisation, vous devez en principe reverser la somme à l’assureur. Ce mécanisme est normal : vous ne pouvez pas être payé deux fois pour la même facture.

9. Puis-je résilier mon contrat facilement ?

En général, les polices sont annuelles avec tacite reconduction, mais elles prévoient des conditions de résiliation. Lisez-les bien avant de signer !