Les clients peuvent être classés en plusieurs catégories, notamment les acheteurs individuels qui achètent des produits de consommation tels que des vêtements, des gadgets électroniques, ou des denrées alimentaires. Les clients commerciaux, quant à eux, sont des entreprises qui achètent des biens ou des services pour soutenir leurs propres opérations ( c’est eux qui demandent une attention toute particulière). Par exemple, un fabricant automobile peut être le client d’une société produisant des composants spécifiques.

Les acheteurs peuvent également être des clients potentiels avec lesquels une entreprise cherche à établir des relations commerciales. En somme, le concept de clientèle est au cœur de toute activité économique, représentant les parties prenantes essentielles avec lesquelles une société interagit pour prospérer. C’est dans ce cadre que le vendeur (le fournisseur) souhaitera mettre en place une protection sur son risque en optant pour l’assurance crédit client.

Comment fonctionne l’assurance crédit client ?

L’assurance crédit client fonctionne comme un mécanisme de protection financière pour les entreprises. Lorsqu’une structure souscrit à une assurance crédit, elle fournit des informations sur ses prospects à l’assureur, qui évalue les risques de non-paiement associés à ces acheteurs. Une fois cette évaluation effectuée, l’entreprise obtient une couverture d’assurance qui la protège contre les impayés. En cas de non règlement par un client assuré, la société peut déposer une déclaration de sinistre auprès de l’assureur, qui, après vérification de la validité de la réclamation, indemnise l’entreprise jusqu’à concurrence du montant assuré. Ce mécanisme permet aux structures de réduire les risques financiers liés aux transactions commerciales, de sécuriser leur trésorerie et d’encourager le développement commercial en toute confiance. L’assurance crédit client joue ainsi un rôle crucial dans la gestion des flux de trésorerie et la protection contre les défauts de paiement.

Les mécanismes de base de l’assurance crédit client

- Souscription d’une police d’assurance : l’entreprise intéressée souscrit un contrat via assurance-credit-entreprise.fr auprès d’un assureur spécialisé, tel que Allianz trade, Coface, ou Atradius. Cette police spécifie les conditions de couverture, les limites, et les primes à payer.

- Évaluation des risques : l’assureur effectue un diagnostic des risques associés aux clients de l’activité. Cette appréciation peut inclure l’analyse de la solvabilité, des antécédents de paiement, et des informations financières des débiteurs. L’assureur détermine alors le niveau de risque et établit des limites de crédit pour chaque client.

- Couverture des ventes à crédit : une fois la police active, les ventes à crédit réalisées par le fournisseur sont couvertes. Si un client ne paie pas ses factures dans les délais convenus, l’entreprise peut faire une réclamation auprès de l’assureur.

- Déclaration des impayés : lorsque le délai de paiement est dépassé sans règlement, la société doit déclarer l’impayé à l’assureur. Cette déclaration doit être faite dans un délai spécifié dans la police d’assurance, souvent entre 30 et 90 jours après l’échéance de la facture.

- Recouvrement des créances : l’assureur va intervenir pour recouvrer les facturations impayées. Il utilise ses ressources et son expertise pour récupérer les fonds auprès des clients défaillants. Si le recouvrement est réussi, l’assureur verse les fonds récupérés à l’entreprise, déduction faite des frais de recouvrement.

- Indemnisation : si les tentatives de recouvrement échouent, l’assureur indemnise l’entité commerciale selon les termes de la police d’assurance. L’indemnisation couvre généralement un pourcentage du montant impayé, typiquement entre 80 % et 95 %, après application d’une franchise ( ou pas ).

- Gestion continue des risques : l’assurance crédit n’est pas seulement réactive mais aussi proactive. L’assureur fournit régulièrement des mises à jour sur la solvabilité des clients et peut ajuster les limites de crédit en conséquence pour minimiser les risques futurs.

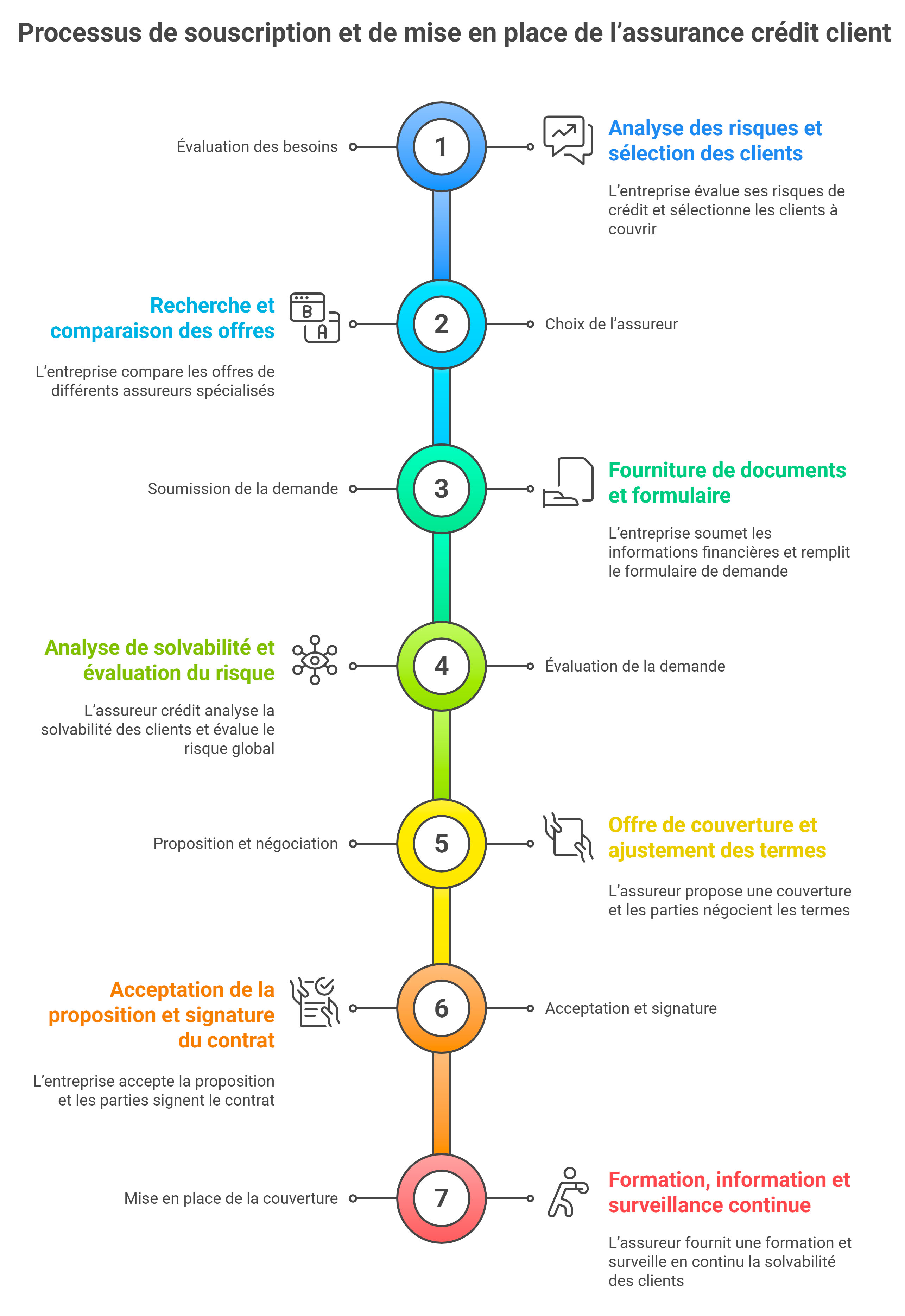

Processus de souscription et de mise en place

En premier lieu évaluation des besoins

Analyse des risques : l’entreprise évalue ses risques de crédit et détermine le besoin d’une assurance crédit.

Sélection des acheteurs à couvrir : identification des clients ou segments de marché nécessitant une couverture.

Seconde étape choix de l’assureur

Recherche et comparaison : La société compare les offres de différents assureurs spécialisés comme Allianz Trade, Coface, Atradius, et d’autres.

Demande de devis : Demande de propositions détaillées incluant les termes, les conditions, les primes, et les franchises.

Troisième étapes soumission de la demande pour devis

Fourniture de documents : L’entreprise soumet les informations financières nécessaires, telles que les états financiers, les historiques de vente, et les détails sur les créances existantes.

Formulaire de demande : Remplissage du formulaire de demande fourni par l’assureur, incluant des informations sur les clients à couvrir et les montants de crédit.

Quatrième étapes l’évaluation de la demande par l’assureur

Analyse de solvabilité : l’assureur crédit analyse la solvabilité des débiteurs du vendeur en utilisant des bases de données et des rapports de crédit.

Évaluation du risque global : la compagnie évalue le risque global et détermine les limites de crédit appropriées pour chaque client.

Cinquième étapes proposition et négociation

Offre de couverture : l’assureur propose une couverture détaillant les conditions, les primes, et les franchises.

Négociation des termes : l’entreprise et l’assureur discutent pour ajuster les termes de la police d’assurance selon les besoins spécifiques de l’activité.

Sixième étapes acceptation et signature du contrat

Acceptation de la proposition : une fois que les termes sont convenus, la société accepte la proposition.

Signature du contrat : les parties signent le contrat d’assurance, rendant la police active.

Septième étapes mise en place de la couverture

Formation et information : la compagnie fournit une formation à l’entreprise sur l’utilisation de la police d’assurance, y compris la déclaration des créances et les procédures de réclamation.

Surveillance continue : l’assureur surveille en continu la solvabilité des clients et informe le vendeur de tout changement dans les limites de crédit.

Les avantages d’une solution d’assurance-crédit pour vos clients

L’adoption d’une solution d’assurance-crédit client offre des avantages significatifs pour les acheteurs d’une entreprise. Tout d’abord, cela renforce la confiance entre la société et ses acheteurs, car ces derniers ont la garantie que leurs transactions sont protégées contre les risques d’impayés. Cela peut faciliter la conclusion d’accords commerciaux et encourager les acheteurs à étendre leurs relations d’affaires, sachant qu’ils sont protégés en cas de difficultés financières du côté de leurs partenaires commerciaux. De plus, l’assurance-crédit offre aux clients une tranquillité d’esprit en assurant la stabilité financière de la structure avec laquelle ils font affaire, renforçant ainsi la durabilité des relations commerciales.

En outre, l’assurance-crédit client peut également avoir des implications positives sur les conditions commerciales. Les entreprises assurées sont souvent en mesure d’offrir des conditions de paiement plus flexibles à leurs acheteurs, ce qui peut être un avantage concurrentiel. Les acheteurs bénéficient ainsi de conditions de crédit plus avantageuses, ce qui peut favoriser une relation commerciale à long terme. En réduisant les risques liés aux impayés, une solution d’assurance-crédit crée un environnement commercial plus sûr et plus favorable tant pour le fournisseur que pour ses clients, contribuant à la croissance mutuelle et à la prospérité des partenaires commerciaux.

Protection financière

L’assurance crédit protège les entreprises contre les risques d’impayés en évaluant et en surveillant constamment la solvabilité des clients. Avant d’accorder une couverture, les assureurs comme Sfac et Coface analysent les risques de crédit en examinant les rapports financiers et les historiques de paiement des clients. Cette évaluation permet de déterminer des limites de crédit appropriées pour chaque débiteur, réduisant ainsi les risques de défaut. De plus, les assureurs surveillent en continu les situations financières des acheteurs, alertant les sociétés de tout changement significatif qui pourrait indiquer un risque accru d’impayé. Cette surveillance proactive aide les fournisseurs ou les prestataires à éviter les transactions risquées et à maintenir une gestion prudente de leurs créances commerciales

En cas de non-règlement, l’assurance crédit offre une protection financière directe en indemnisant les entreprises pour une grande partie des créances impayées, généralement entre 80 % et 95 % du montant dû. Cela permet aux sociééts de maintenir leur trésorerie et leur stabilité financière même face à des défauts de paiement importants. Par ailleurs, les assureurs prennent souvent en charge les démarches de recouvrement des créances, utilisant leur expertise et leurs ressources pour récupérer les fonds dus. En plus de sécuriser les flux de trésorerie, cette couverture améliore également l’accès au financement, les banques étant plus disposées à prêter à des entreprises protégées contre les impayés. Ainsi, l’assurance crédit renforce non seulement la résilience financière des vendeurs, mais favorise également leur croissance en sécurisant leurs transactions commerciales

Amélioration de la gestion des flux de trésorerie

Prendre une assurance crédit client a un impact significatif sur la stabilité financière d’une entreprise. En assurant les créances commerciales contre les risques d’impayés, l’assurance crédit offre une protection financière qui sécurise les flux de trésorerie.

Cette protection permet à la société de maintenir sa stabilité financière même face à des défauts de paiement importants. En cas d’impayé, l’assureur indemnise l’entreprise pour une grande partie de la créance, généralement entre 80 % et 95 % du montant dû. Cela garantit que la structure dispose des liquidités nécessaires pour poursuivre ses opérations sans interruption, réduisant ainsi le stress financier et assurant une planification budgétaire plus précise.

En outre, l’assurance crédit améliore l’accès au financement externe. Les institutions financières sont plus enclines à accorder des crédits à des entreprises couvertes par une assurance crédit, car cette couverture réduit le risque de défaut pour le prêteur.

Par conséquent, les sociétés peuvent obtenir des conditions de financement plus avantageuses, ce qui facilite l’investissement dans la croissance et le développement. En somme, l’assurance crédit renforce non seulement la résilience financière de l’activité en assurant un flux de trésorerie stable, mais elle améliore également la capacité de l’entreprise à accéder à des ressources financières supplémentaires, favorisant ainsi une croissance durable et sécurisée

Renforcement de la confiance avec les partenaires commerciaux

Cette solution joue un rôle déterminant dans l’amélioration des relations commerciales en offrant une sécurité financière tant pour les vendeurs que pour les acheteurs.

1. Renforcement de la confiance

L’assurance crédit crée un climat de confiance entre les partenaires commerciaux. Les vendeurs, sachant que leurs créances sont couvertes en cas d’impayé, sont plus disposés à accorder des conditions de crédit favorables à leurs clients. De leur côté, les acheteurs bénéficient de conditions de paiement plus flexibles, ce qui peut améliorer leurs flux de trésorerie et leur capacité à acheter davantage. Cette dynamique de confiance facilite des transactions commerciales plus fluides et encourage la fidélité des acheteurs.

2. Stabilité financière et prévisibilité

En offrant une protection contre les impayés, l’assurance crédit contribue à la stabilité financière des entreprises, ce qui leur permet de planifier leurs opérations avec une plus grande certitude. Les sociétés assurées peuvent engager des relations commerciales avec de nouveaux clients ou entrer sur de nouveaux marchés avec une assurance supplémentaire contre les risques de non-paiement. Cette prévisibilité et cette sécurité financière sont des atouts précieux qui favorisent des partenariats à long terme et stables

3. Facilitation des négociations et des conditions de crédit

Avec une assurance crédit, les entreprises peuvent proposer des conditions de règlement plus attractives à leurs clients sans craindre les conséquences d’un éventuel défaut de paiement. Cette flexibilité dans les conditions de crédit peut être un avantage concurrentiel majeur, aidant à attirer et à retenir les acheteurs. De plus, les acheteurs sont souvent plus enclins à s’engager avec des fournisseurs qui montrent une solidité financière et une gestion proactive des risques, améliorant ainsi les perspectives de collaboration commerciale

Pourquoi souscrire une assurance crédit client ?

Souscrire une assurance-crédit client contre les impayés est généralement une excellente idée pour plusieurs raisons. Tout d’abord, cette assurance offre une protection cruciale contre les risques financiers liés aux défauts de paiement de la part des acheteurs. En garantissant une indemnisation en cas d’impayé, les compagnies d’assurance crédit permettent aux entreprises de maintenir leur stabilité financière et de sécuriser leurs flux de trésorerie, évitant ainsi des conséquences potentiellement dévastatrices.

De plus, l’assurance-crédit client offre une tranquillité d’esprit en permettant aux vendeurs de se concentrer sur leurs activités principales plutôt que de s’inquiéter des retards ou des défauts de versement. Cela favorise également un environnement commercial plus favorable en encourageant les entreprises à étendre leurs relations d’affaires et à explorer de nouveaux marchés, sachant qu’elles sont protégées contre les risques financiers. Notre expertise peut confirmer que c’est une stratégie judicieuse pour les sociétés, offrant une protection contre l’incertitude financière, renforçant la confiance avec les partenaires commerciaux, et contribuant à la pérennité de l’entreprise dans un contexte économique parfois volatil.

Qui peut souscrire l’assurance-crédit sur ses clients ?

Le profil d’entrepreneur qui pourrait opter pour la souscription d’une assurance-crédit client sur le risque d’impayé varie en fonction de divers facteurs liés à la nature de son entreprise et à son environnement commercial. Mais on peut dire que généralement, ce sont les dirigeants qui accordent une importance particulière à la stabilité financière de leur activité et qui cherchent à minimiser les risques financiers liés aux transactions commerciales sont plus enclins à souscrire une assurance contre les impayés, comme:

- Entreprises B2B avec des conditions de paiement étendues : les entrepreneurs qui opèrent dans un contexte B2B (business-to-business) et qui proposent des conditions de règlement étendues à leurs clients peuvent être plus susceptibles de souscrire une garantie contre les impayés. Des délais de paiement plus longs augmentent les risques, et l’assurance crédit offre une protection essentielle dans de telles situations.

- Sociétés dépendantes de quelques clients importants : les entrepreneurs dont les sociétés dépendent fortement d’un nombre limité d’acheteurs clés peuvent être enclins à se protéger contre les risques d’impayés. La perte d’un acheteur majeur peut avoir des conséquences financières significatives, et l’assurance-crédit client offre une mesure préventive importante.

- Entreprises évoluant dans des secteurs sujets à des fluctuations économiques : les dirigeants qui évoluent dans des domaines sujets à des fluctuations économiques, telles que les activités de la construction, de la fabrication ou des biens de consommation durables, peuvent trouver avantage à se couvrir contre les impayés, surtout en périodes d’incertitude économique.

- Nouvelles structure ou PME : les gérants de nouvelles structures ou des petites et moyennes entreprises (PME) peuvent être plus enclins à souscrire une assurance-crédit client , en raison de la stabilité financière parfois plus précaire de ces entités commerciales et de la nécessité de sécuriser leurs transactions commerciales.

- Sociétés exportatrices : les entrepreneurs dont les sociétés sont impliquées dans des activités d’exportation, exposées à des risques liés aux différences de législation, aux délais de paiement internationaux et aux fluctuations de devises, peuvent considérer l’assurance-crédit client comme une protection essentielle.

Les critères de sélection d’une assurance crédit

La démarche nécessite une évaluation minutieuse de plusieurs critères afin de s’assurer que la couverture choisie répond parfaitement aux besoins spécifiques de l’entreprise et offre une protection adéquate contre les risques d’impayés.

1. Évaluation des besoins spécifiques de l’entreprise

Analyse de l’exposition aux risques

Volume de crédits accordés : examiner le montant total des crédits commerciaux accordés aux clients. Les sociétés avec un volume élevé de crédits sont plus exposées aux risques d’impayés.

Répartition des créances : analyser la concentration des facturations. Une forte concentration de factures sur un nombre limité d’acheteurs augmente le risque.

Historique des impayés : examiner les antécédents d’impayés calculé votre moyenne contentieuse et les tendances de paiement des clients pour évaluer la probabilité de futurs défauts de règlement.

Besoins en couverture

Couverture géographique : déterminer si l’assurance doit couvrir uniquement les transactions domestiques ou inclure également les exportations.

Type de clients : considérer les types d’acheteurs(PME, grandes entreprises, internationaux) et leurs profils de risque respectifs.

Conditions de paiement : les modalités de crédit offertes aux acheteurs influencent le choix de l’assurance. Des termes plus longs peuvent nécessiter une couverture plus robuste.

Objectifs financiers et stratégies

Objectifs de croissance : les sociétés en expansion peuvent nécessiter une garantie qui s’adapte à une augmentation du volume de crédits.

Stratégie de gestion des risques : intégrer l’assurance crédit dans une stratégie globale de gestion des risques financiers.

2. Analyse des risques

Évaluation de la solvabilité des clients

Dossiers de crédit : utiliser des rapports de crédit et des scores de solvabilité pour évaluer les risques associés à chaque client.

Historique de paiement : analyser les habitudes de règlement des acheteurs pour identifier les tendances et les risques potentiels.

Identification des risques sectoriels

Risques par secteur : certains secteurs peuvent être plus risqués en raison de la volatilité de l’économie ou de la réglementation.

Environnement économique : considérer les conditions globales et leur impact sur la solvabilité des clients.