L’assurance-crédit est souvent méconnue auprès des dirigeants et parfois critiquée car manque de connaissance. Nous vous proposons d’éclaircir les points de critiques importants.

Il existe une série d’idées fausses, tant de la part des institutions financières que des titulaires de polices, sur les risques assumés et sur la couverture qui peut être offerte.

La différence réside souvent dans la compréhension des risques qui ne sont pas couverts, en particulier dans le cas des risques politiques, qui sont différents du non-paiement. Démêler le vrai du faux est indispensable pour éviter les préjugés et bien comprendre l’assurance-crédit.

Elle n’est rien d’autre qu’une assurance, et non une garantie. Une procédure de réclamation peut être considérablement retardée si elle est compliquée par des « litiges » avec l’acheteur qui ne sont pas en soi un « non-paiement ». Il en va de même pour la fraude ou la documentation incorrecte.

Il peut être bénéfique de remettre en question certains clichés ou préjugés courants sur l’assurance-crédit, surtout dans un contexte où la fréquence des sinistres s’intensifie et où le risque de créances douteuses est en augmentation.

Au sommaire

- L’assurance-crédit est plutôt destinée pour les grands comptes

- La garantie impayé ne sert à rien lorsque l’on connaît ses clients

- Les petites entreprises n’ont pas besoin d’assurance-crédit

- L’assurance-crédit couvre uniquement que les bons clients

- l’assurance crédit n’a de sens que si les paiements des pertes dépassent la prime

- L’assurance-crédit est trop chère

- Pourquoi les entreprises ne sont-elles pas plus nombreuses à utiliser l’assurance crédit ?

- Seules les ventes de produits manufacturés sont-elles éligibles ?

- Les couvertures sont supprimés soudainement

- L’assurance-crédit n’est utile qu’en période de crise économique

- L’assurance-crédit freine le développement commercial

- L’auto-assurance est souvent considéré comme une option plus économique

- L’assurance-crédit est compliquée à gérer

- Le retour sur investissement de l’assurance-crédit est difficile à évaluer ou trop cher

L’assurance-crédit est plutôt destinée pour les grands comptes

On constate très souvent que les grands groupes souscrivent des polices d’assurance-crédit pour se protéger des impayés. En effet, les crédits-managers veulent limiter les risques car le montant des commandes est important et que certains de leurs gros clients peuvent être situés à l’étranger. Mais cela ne veut pas dire que cette garantie est réservée uniquement aux grands comptes. Les assureurs crédit ont développé des solutions modulaires qui s’adaptent aux entreprises de toutes tailles, quels que soient leurs activités. Pour les TPE, il existe des solutions forfaitaires et compétitives, où tous les services sont inclus, sans surprise. Comparez les solutions d’assurance-crédit pour les TPE.

Les petites entreprises n’ont pas besoin d’assurance-crédit

Cette idée reçue est souvent basée sur la perception que les petites entreprises sont moins exposées aux risques de crédit que les grandes sociétés. Cependant, toutes les structures, quelle que soit leur taille, sont vulnérables aux impayés et aux risques de crédit. En fait, les petites entreprises peuvent être particulièrement vulnérables aux pertes financières résultant d’impayés, car elles ont souvent moins de ressources pour absorber ces pertes. L’assurance-crédit peut donc être tout aussi importante, voire plus, pour les petites entreprises afin de protéger leur santé financière et leur viabilité à long terme.

La garantie impayé ne sert à rien lorsque l’on connaît ses clients

Depuis la crise, les entreprises ont réduit leurs coûts et leur marge de manœuvre pour faire face au ralentissement de leur activité ou à des imprévus. Avec une diminution des marges, les TPE OU PME sont beaucoup plus fragiles financièrement. En cas de retournements soudains ou brutaux, les signaux utilisés, comme la tension de trésorerie, ne sont plus révélateur de risque d’un dépôt de bilan imminent.

Par ailleurs, les assureurs-crédit ont un bonne connaissance financière des sociétés, car elles peuvent s’appuyer sur leurs propres équipes d’experts sur le terrain pour obtenir une information qualitative intégrant notamment le secteur d’activité et les échanges directs avec l’acheteur.

Enfin, le passé n’est pas toujours une bonne indication de ce qui se passera à l’avenir. Les entreprises doivent toujours se préparer au pire scénario et atténuer ce risque potentiel, aussi improbable qu’il puisse paraître. La plupart des sociétés n’envisageraient jamais de ne pas assurer d’autres actifs, comme les immobilisations corporelles. Étant donné que les comptes clients sont souvent l’actif le plus important et le plus liquide du bilan d’une activité, pourquoi cela devrait-il rester non assuré ?

L’assurance-crédit couvre uniquement que les bons clients

L’objectif premier de l’assureur-crédit est de couvrir au maximum le poste clients des acheteurs. En ne couvrant que les bons clients, les assureurs perdraient leurs clients car leurs solutions ne seraient plus d’utilité. Les compagnies cherchent donc un bon compromis sans pour autant assurer des plus mauvais payeurs. Leur objectif est de couvrir les éléments imprévisibles tout en limitant les risques par une bonne connaissance des entreprises.

L’assurance crédit n’a de sens que si les paiements des pertes dépassent la prime

L’assurance-crédit est un mécanisme de transfert de risque, et non un véhicule d’investissement. Il n’y a pas de proposition de valeur si une police est structurée de manière à échanger simplement des euros de primes contre des versements de pertes. Cependant, que se passerait-il si :

– Le fait d’avoir un partenaire de partage des risques de qualité de paiement pourrait aider votre entreprise à réaliser des ventes supplémentaires avec des clients que vous avez été trop prudent en raison d’un manque de données, d’une qualité de crédit plus faible ou si le ou les clients se trouvent sur des marchés géographiques étrangers que vous ne connaissez pas ? Si la réponse à l’une de ces questions est « oui », les revenus supplémentaires réalisés permettent souvent d’autofinancer l’ensemble du contrat.

– Votre activité pourrait-elle échanger des provisions pour créances douteuses et multiplier au moins par 40 votre couverture par euros de prime dépensée ? En outre, les auditeurs considèrent souvent que l’assurance impayé est aussi efficace pour augmenter une réserve insuffisante que pour réduire une réserve excessive.

– Vous pourriez augmenter le fonds de roulement disponible de votre entreprise dans le cadre d’une ligne de crédit garantie en faisant en sorte que des créances auparavant inéligibles fassent partie de la base d’emprunt maintenant que la ou les créances sont assurées ?

Contrairement à de nombreux autres produits d’assurance dommages, l’assurance impayé est multidimensionnelle et comporte un certain nombre d’autres avantages accessoires tangibles.

L’assurance-crédit est trop chère

Bien que les récents gros titres et l’incertitude économique signifient que la conscience de la nécessité de cette couverture est de plus en plus forte, des défis subsistent autour des idées fausses courantes sur l’assurance-crédit. L’une d’entre elles est qu’elle est tout simplement trop chère.

Divers facteurs entrent dans la détermination du coût d’une police, mais le coût initial élevé de la prime est souvent cité, réduisant les marges bénéficiaires sur les ventes aux acheteurs qui n’ont jamais fait défaut. Outre la prime, il y a d’autres coûts tels que les frais de souscription, les rapports de ventes sur les acheteurs et le temps consacré à la collecte de références et d’informations financières. Selon la taille du portefeuille assurés, la répartition géographique des risques, la qualité du crédit, la durée, l’historique des pertes, etc., la prime associée à ce type de couverture peut varier de 0,1 % à 1 % en pourcentage des ventes assurées.

Cette fraction de point de pourcentage est-elle trop chère du point de vue des parties prenantes de votre entreprise ? Vos actionnaires, prêteurs, employés et vendeurs seraient-ils tous d’accord avec l’évaluation selon laquelle « l’assurance-crédit est trop chère » dans le cas où votre activité connaîtrait un défaut de versement important qui aurait pu être assuré par la couverture assurantielle ?

Les assureurs ne couvriront pas les comptes qui nous préoccupent le plus ou ils retireront leur couverture au premier signe de problème. La concurrence pour souscrire une protection du paiement est devenue si intense que les assureurs-crédit, les banques et les fonds spéculatifs se font maintenant concurrence pour souscrire une couverture sur les risques de qualité investissement et de qualité inférieure. Ce niveau de concurrence entre les vendeurs de protection est sans précédent et représente une opportunité extraordinaire pour les assureurs en tant que consommateurs potentiels de produits de protection des règlements de factures. Jamais auparavant les entreprises n’ont eu autant de choix.

En fait, le concept de couverture non résiliable est devenu de plus en plus populaire pour les responsables de la finance. Presque tous les assureurs et les banques qui souscrivent une protection dans le monde entier le font désormais en s’engageant à respecter une ou plusieurs limites de crédit spécifiques, assurées, qui ne peuvent être réduites ou annulées pendant la période de validité de la police d’assurance, même en cas de détérioration de la qualité financière du client assuré.

La meilleure stratégie d’une société consiste à trouver un conseiller expert qui peut informer les parties prenantes sur le marché actuel en rapide évolution et vous aider à naviguer parmi la myriade de solutions possibles.

Pourquoi les entreprises ne sont-elles pas plus nombreuses à utiliser l’assurance crédit ?

Les raisons les plus souvent citées sont : le faible risque de nos plus grands marchés d’exportation, la connaissance et la perception qu’ont les institutions financières du financement du commerce, la disponibilité, les coûts élevés et les idées fausses sur la couverture.

L’assurance-crédit, vous n’en avez pas besoin jusqu’à ce que vous en ayez besoin ! En effet, le non-paiement de l’acheteur est une menace à la fois financière et opérationnelle et constitue la principale cause de défaillance des sociétés en France. Les créances clients peuvent représenter 40 % des actifs d’une petite entreprise. Chaque euros de créances clients est un € de moins en espèces. L’explosion des ventes peut mettre à rude épreuve votre fonds de roulement au point que vous ne pouvez plus faire face aux dépenses opérationnelles. Il suffit parfois d’un seul défaut de paiement inattendu pour qu’une petite structure exportatrice fasse faillite. Une chose est sûre : pour obtenir l’assurance d’un règlement, il faut mettre en place un mécanisme de règlement sécurisé avant l’expédition.

Aujourd’hui, jusqu’à 80 % du commerce mondial est soutenu par une sorte de financement du commerce ou d’assurance-crédit couvrant les transactions sur compte ouvert. Environ la moitié des exportateurs européens utilisent couramment ce dispositif pour couvrir leurs transactions, mais seulement 20 % des exportateurs français le font. Les petites entreprises exportatrices françaises ont traditionnellement opté pour des avances en espèces ou des lettres de crédit coûteuses lorsqu’elles vendent à des acheteurs sur des marchés à risque élevé ou intermédiaire ou pour des ventes contractuelles plus importantes. Les acheteurs étrangers exigent souvent des conditions favorables sur les paiements avec des délais de règlement et la tendance à long terme du commerce mondial est à la vente à crédit. En outre, l’Organisation mondiale du commerce rapporte que les sociétés étrangères qui se voient offrir des conditions de délai de versement favorable achètent en moyenne 40 % de plus !

Le défi est la sous-estimation du risque. Ce qui différencie souvent le succès de l’échec sur les marchés internationaux est le courage de faire une évaluation honnête des facteurs de risque, d’analyser les coûts d’atténuation et de mettre ensuite en œuvre des stratégies de gestion active des risques. La garantie contre les factures impayées est plus qu’une simple assurance. C’est un outil de gestion des risques et d’amélioration des risques de paiement en amont, en plus d’être un outil de vente. Elle pourrait également être plus rentable que le provisionnement des créances douteuses ou les lettres de crédit si plusieurs acheteurs ne respectent pas leurs engagements.

La raison de la sous-utilisation de l’assurance-crédit à l’exportation souvent proposée est que les exportateurs qui expédient principalement vers l’Europe estiment que les coûts initiaux de l’assurance-crédit sont plus importants que le risque de non-règlement. Pourtant, les marchés d’aujourd’hui sont plus vulnérables que jamais aux chocs financiers mondiaux, les économies sont fragiles et les risques politiques sont en hausse. Beaucoup de choses peuvent se produire pendant que votre envoi est en route vers l’acheteur : retards logistiques, dévaluations monétaires et événements politiques. Tous peuvent interrompre le paiement.

Seules les ventes de produits manufacturés sont-elles éligibles ?

Non. Les contrats de service sont un produit, et sont également éligibles, qu’il s’agisse de la vente de conteneurs d’iPhones, de licences, de contrats de maintenance, de remontées mécaniques ou de centrales électriques. Seule la construction de biens immobiliers n’est pas éligible.

Les couvertures sont supprimés soudainement

Une autre croyance erronée est que les assureurs qui retirent leur couverture signifient que la couverture d’un assuré est soudainement retirée et non honorée. En réalité, tous les risques sont couverts jusqu’au retrait de la couverture, de sorte que les ventes effectuées peuvent faire l’objet d’une réclamation au titre de la police, mais l’assureur ne fournira pas de couverture supplémentaire pour les nouvelles transactions qui ont lieu après la réduction de l’assurance.

La suppression de la couverture est un dernier recours pour l’assureur et l’assuré. L’équipe de souscription des compagnies passe une grande partie de son temps à discuter avec les entreprises qui achètent les biens et les services que vend un assuré. Les souscripteurs travaillent souvent dans le cadre d’accords de non-divulgation et sont en communication directe avec les directeurs généraux et les directeurs financiers des acheteurs des biens et services des clients afin de bien comprendre le stress et les pressions qui pèsent sur une entité et les mesures prises par la direction pour atténuer ces facteurs.

Ces discussions peuvent impliquer la divulgation au souscripteur d’informations de gestion (telles que des projections financières et des prévisions de trésorerie) sur lesquelles le souscripteur peut être en mesure de maintenir une couverture permettant à l’assuré de continuer à fournir à l’acheteur, son client. Plus le dialogue entre le souscripteur et l’acheteur est intense et plus l’entreprise est ouverte et transparente en ce qui concerne les informations. Grâce à ces projections et ces objectifs, le souscripteur est en mesure de maintenir ou de rétablir la couverture de crédit.

Bien sûr, il y a des situations où les souscripteurs, qui sont des spécialistes du secteur, arrivent à la conclusion qu’un client d’un assuré est susceptible de faire faillite dans un avenir proche et d’exposer potentiellement l’assuré à une perte s’il continue à expédier des marchandises à crédit. C’est à ce stade que le souscripteur s’entretient avec l’assuré pour lui expliquer les mesures que la compagnie doit prendre pour réduire ou supprimer totalement la couverture. Dans de nombreux cas, le dialogue permanent avec les clients de l’assuré permet à l’assureur de rétablir les facilités antérieures, mais il arrive qu’ils conseillent à leur assuré de ne pas poursuivre ses opérations en raison du risque accru de défaillance.

Il est important de comprendre qu’une police pour couvrir les règlements n’est pas souscrite une fois par an, mais qu’il s’agit d’une dynamique vivante et en constante évolution de soutien et de discussion avec l’assuré pour l’avertir à temps d’un éventuel stress financier des entreprises auxquelles il vend. Dans le même temps, les souscripteurs doivent établir un dialogue et une confiance avec les clients de l’assuré afin de les aider à ouvrir et à maintenir des facilités de paiement pour permettre la croissance de leur activité. L’assurance-crédit est un catalyseur économique et ne l’est jamais autant qu’en ces temps d’incertitude.

L’assurance-crédit n’est utile qu’en période de crise économique

Alors que l’assurance-crédit peut être particulièrement précieuse pendant les périodes économiques difficiles, elle offre une protection continue contre les risques de crédit à tout moment. Les entreprises sont exposées à des risques de crédit tout au long de leur activité, qu’il s’agisse de fluctuations économiques, de changements dans l’environnement commercial ou de difficultés individuelles des clients. L’assurance-crédit offre une tranquillité d’esprit continue en sécurisant les flux de trésorerie et en protégeant l’entreprise contre les pertes financières liées aux impayés, quelles que soient les conditions économiques.

Ces idées reçues peuvent conduire les entreprises à sous-estimer les avantages et la nécessité de l’assurance-crédit pour leur santé financière et leur croissance à long terme. Il est donc important pour les entreprises de comprendre les véritables avantages de cette couverture et de prendre des décisions éclairées pour protéger leur entreprise contre les risques de crédit.

L’assurance-crédit freine le développement commercial

Cette idée reçue suppose que la gestion du risque de crédit peut entraver les efforts de développement commercial en imposant des contraintes ou des retards dans le processus de vente. Cependant, une gestion prudente du risque de crédit peut en réalité favoriser le développement commercial en permettant à l’entreprise de conclure des transactions en toute confiance avec de nouveaux clients. En identifiant et en évitant les risques de crédit élevés, l’assurance-crédit aide à sécuriser les flux de trésorerie et à garantir la stabilité financière de l’entreprise, ce qui favorise la croissance à long terme.

L’auto-assurance est souvent considéré comme une option plus économique

Pourquoi souscrire à une assurance-crédit lorsque l’on dispose d’une réserve financière suffisante pour faire face à l’insolvabilité d’un client ? Cette approche semble logique en théorie, mais elle peut s’avérer insuffisante dans de nombreuses situations. En effet, outre le coût direct d’un impayé, l’effondrement d’une entreprise de grande envergure peut entraîner la faillite de plusieurs de ses fournisseurs en quelques mois seulement, avec des répercussions importantes sur l’ensemble du secteur. Avez-vous envisagé si vos réserves financières seraient suffisantes pour compenser la perte de plusieurs clients ou fournisseurs dans un laps de temps aussi court ? Disposez-vous de l’expertise nécessaire en matière de recouvrement de créances ? Connaissez-vous les habitudes de paiement, les lois et les particularités locales qui pourraient influencer ces processus ?

Bien sûr, tant que vos partenaires commerciaux respectent leurs engagements, l’auto-assurance peut sembler être la voie à suivre. Mais êtes-vous pleinement conscient du

La gestion de ces risques implique une collecte et une analyse rigoureuses des informations financières sur vos partenaires commerciaux, des décisions éclairées sur les crédits à accorder, le recouvrement efficace des factures impayées, la vérification continue de la solvabilité des débiteurs et, le cas échéant, des négociations amiables ou des procédures judiciaires.

En réalité, l’auto-assurance nécessite souvent plus de ressources, à la fois humaines et financières, que prévu initialement. Être « auto-assuré » signifie en fait ne bénéficier d’aucune assurance ni protection, exposant ainsi votre entreprise à des risques considérables sans garantie d’indemnisation en cas de sinistre.

L’assurance-crédit est compliquée à gérer

L’assurance-crédit, souvent perçue comme fastidieuse à gérer, représente en réalité une solution efficace pour améliorer la relation client. Quelle que soit la taille de l’entreprise, de la TPE à la multinationale, la gestion de son principal actif, le poste clients, est essentielle car il constitue une source de liquidités immédiates. Le suivi des retards de paiement, le recouvrement des créances, la gestion des arrêts de livraison et des délais de paiement sont autant de leviers qui réduisent le besoin en fonds de roulement (BFR) et permettent d’éviter le recours à un financement à court terme comme l’affacturage ou la Dailly.

L’assurance-crédit simplifie la prise de décision et offre la possibilité d’optimiser la relation client. En se libérant des tâches administratives liées à la gestion du crédit, l’entreprise peut se concentrer davantage sur le développement de son activité. De plus, grâce à des plateformes en ligne et en temps réel, la gestion des échanges avec les clients ainsi que des processus de credit management, de la prise de commande au recouvrement, est simplifiée. Toutes les démarches, telles que la définition des limites de crédit, la génération de rapports ou le suivi des sinistres, peuvent être effectuées via des portails internet.

L’entreprise peut également surveiller des indicateurs de performance, comme le niveau de couverture offert par son assureur-crédit. De nouveaux outils permettent même d’automatiser la gestion des couvertures, offrant ainsi une simplicité inégalée dans la gestion des risques financiers liés aux transactions commerciales. En résumé, l’assurance-crédit facilite la prise de décision et contribue à optimiser la relation client, offrant ainsi à l’entreprise un avantage concurrentiel certain.

Le retour sur investissement de l’assurance-crédit est difficile à évaluer ou trop cher

Il est souvent affirmé que le retour sur investissement (ROI) de l’assurance-crédit est difficile à évaluer ou que cela représente un coût trop élevé. Cependant, il est crucial de reconnaître que l’assurance-crédit est un outil essentiel pour améliorer la performance financière d’une entreprise.

L’assurance-crédit offre une solution complète en matière de gestion du crédit. Elle englobe la prévention et la surveillance de la solvabilité des acheteurs, une prospection efficace, le recouvrement par des experts, l’indemnisation en cas d’impayés et facilite l’accès au financement à court terme. Ces avantages sont particulièrement précieux à l’échelle internationale, où les risques sont plus complexes à maîtriser en raison de divers facteurs tels que la législation, les barrières linguistiques, l’instabilité politique et le risque de change. L’assurance-crédit permet de transformer ces risques en opportunités de croissance et facilite l’expansion vers de nouveaux marchés sans mettre en péril la stabilité financière de l’entreprise.

En structurant efficacement le crédit management, l’assurance-crédit aide l’entreprise à mieux gérer son poste clients, à réduire les litiges et à sécuriser les encaissements, ce qui se traduit généralement par une diminution d’environ 25 % du DSO (Days Sales Outstanding) en moyenne. En évitant le recours au financement à court terme, l’entreprise peut plus aisément financer son cycle d’exploitation, ce qui se traduit par une réduction des coûts financiers.

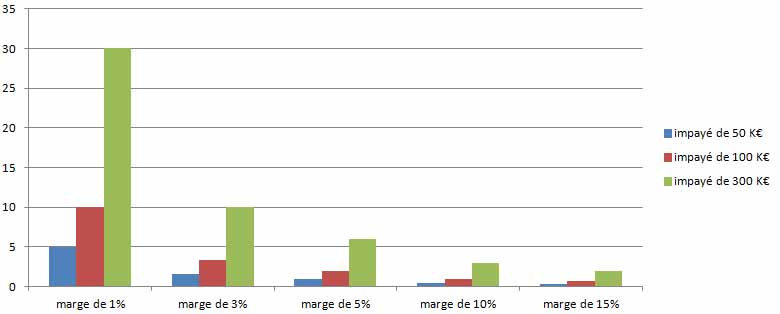

De plus, il est important de souligner que les impayés ont un impact direct sur la marge et la rentabilité de l’entreprise, pouvant même la mettre en danger. Dans ce contexte, vendre est une étape essentielle, mais être payé dans des délais raisonnables est tout aussi crucial pour la santé financière de l’entreprise. L’assurance-crédit représente donc un investissement qui se rentabilise rapidement et contribue à assurer la pérennité de l’entreprise.