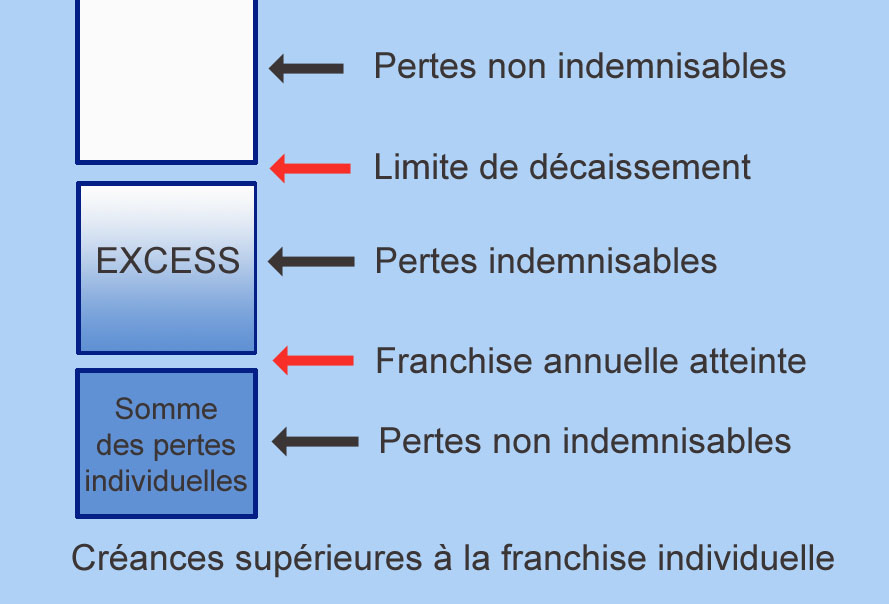

Aussi appelé EXEDENT DE PERTE ou CATASTROPHE, EXCESS OF LOSS est un contrat qui garantie une indemnisation des sinistres au-delà d’une franchise voulue par l’entreprise, le but est de couvrir les pertes dites « exceptionnelles » venant dépasser la limite du supportable.

L’assurer accepte de garder à sa charge les incidents récurrents. La prise en charge de l’assureur interviens une fois la franchise annuelle dépassée et à concurrence de la limite de décaissement placé au contrat.

C’est une offre réservée aux sociétés qui examinent et suivent eux-mêmes la solvabilité de leurs clients.

La garantie de l’excess of loss en détail

Dans ce contrat, l’assuré conserve le risque d’impayé structurel supportable mais confie à l’assureur-crédit les risques imprévisibles et exceptionnels qui peuvent mettre en danger la sécurité financière de son entreprise.

- couvre le risque de pointe et de catastrophe

- couvre la procédure collective, la carence et le risque politique

- couvre l’ensemble des zones géographiques, applicable à des opérations effectuées en France et à l’international

- solution sur mesure, construite autour du credit management existant

- possibilités de placer une couverture sur une durée de 12 mois « Non annulable » pour solutionner vos problématiques de Risques de pointe et vous aider à pousser l’optimisation de votre Bilan.

- Limite de crédit discrétionnaire élevée

- interlocuteur et décisionnaire unique : commercial et arbitrage/risque

- quotité d’indemnisation jusqu’à 100% lorsque la Franchise annuelle globale (FAG) est atteinte

- couvre uniquement l’insolvabilité avérée

Le fonctionnement de l’assurance crédit Excess

Le contrat s’appuie sur l’historique de règlements de l’entreprise, son expérience et repose sur trois paramètres.

- Le premier va constater les pertes récurrentes, la moyenne contentieuse historique. Cette moyenne de niveau de pertes au fil des années a été intégrée dans ses prix de revient, l’entreprise pourra les supporter sans aucune difficulté.

- Le second niveau va s’intéresser aux pertes imprévisibles, mais supportables par l’entreprise du fait de sa taille et de sa capitalisation.

- Le dernier niveau va prévoir l’exceptionnel, l’imprévu, l’insupportable de la situation où l’un des plus gros clients de l’entreprise fera défaut. C’est ici que l’assurance-crédit va intervenir !

Le contrat d’assurance en excédant de perte comporte donc trois paramètres:

1. Une franchise annuelle qui décrit l’accumulation des pertes supportées par l’entreprise,

2. La limite d’indemnisation c’est-à-dire la capacité d’indemnisation qu’achète l’entreprise .

3. La prime.

Découvrez en détail comment fonctionne le contrat d’assurance crédit Excess.

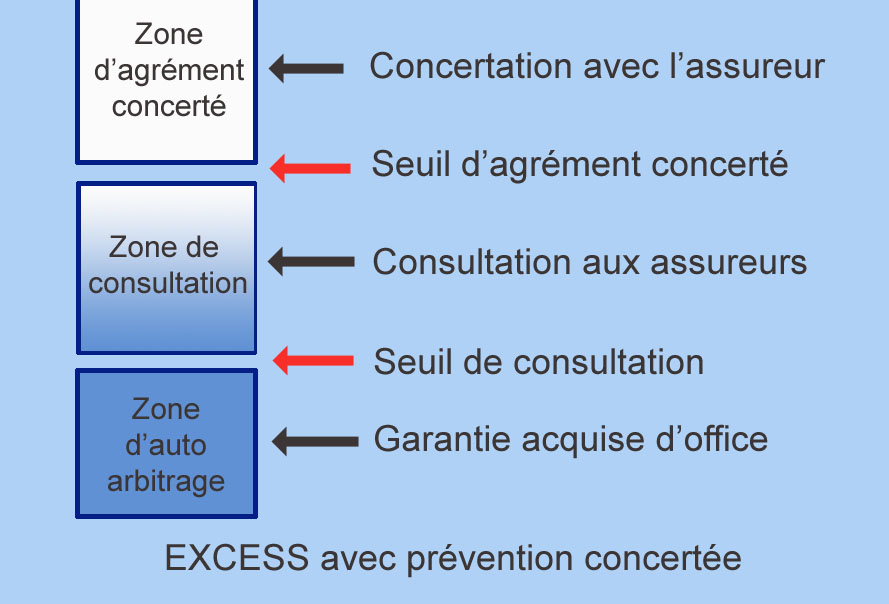

La formule d’assurance-crédit EXCESS avec prévention concertée offre la possibilité de conforter en permanence les décisions du service de management du risque avec les positions de l’assureur dans le cadre d’une véritable relation de partenariat.

Caractéristiques du contrat

L’assurance-crédit en excédant de perte présente donc trois aspects :

- une franchise annuelle qui représente l’accumulation des pertes supportées;

- la limite d’indemnisation représente la capacité d’indemnisation qu’acquière l’assuré;

- la prime.

Dans une solution Excess of Loss, il n’y a pas d’intervention de l’assureur dans la gestion courante du contrat puisqu’il n’a pas de couvertures garanties, mais la surveillance reste permanente.

Le contrat est assisté par des arbitres, des experts, les assureurs qui ont des équipes de gestion implantées à travers le monde ce qui offre une information sans équivalent de l’économie locale et une remontée d’étude fouillée du terrain.

Le contrat selon l’attente opérationnelle de l’entreprise, offre le choix de garantir vos succursales et vos filiales partout dans le monde et une gestion de votre police de façon centralisée ou décentralisée.

Les 3 avantages du contrat d’assurance Excess

C’est un contrat d’assurance-crédit qui s’adapte à vos besoins spécifiques ! Vous être libre de choisir les paramètres en fonction de la part du risque que vous voulez céder à l’assureur.

- Votre entreprise est autonome dans la gestion de ses risques clients;

- Votre société est libre dans le choix des partenariats dans la gestion du crédit;

- Liberté dans la sélection des paramètres du contrat d’assurance impayés : somme assurée par l’assureur, franchise et le montant de la prime.

Les bénéfices de l’Excess of loss

Flexibilité : Une grande adaptabilité à votre profil existant.

Stabilité : Une garantie non annulable, particulièrement pertinente dans le cadre de solutions de financement

Indépendance : La limite discrétionnaire vous promet un volume important d’encours ici la responsabilité vous incombe dans le cadre de vos procédures de gestion

Optimisation : Vous poussez l’intervention de la structure de crédit management sur le contrat : l’assureur reconnaît la compétence et la fiabilité de votre service de gestion du risque et la soutien par l’attribution d’une prime réduite, d’avantage de flexibilité et de fondement.